Broker Lokal – Prospek Bank Sentral Eropa yang berbeda dengan Federal Reserve dalam hal penurunan suku bunga kemungkinan besar akan “sangat negatif” untuk zona euro yang beranggotakan 20 negara ini, menurut seorang ekonom.

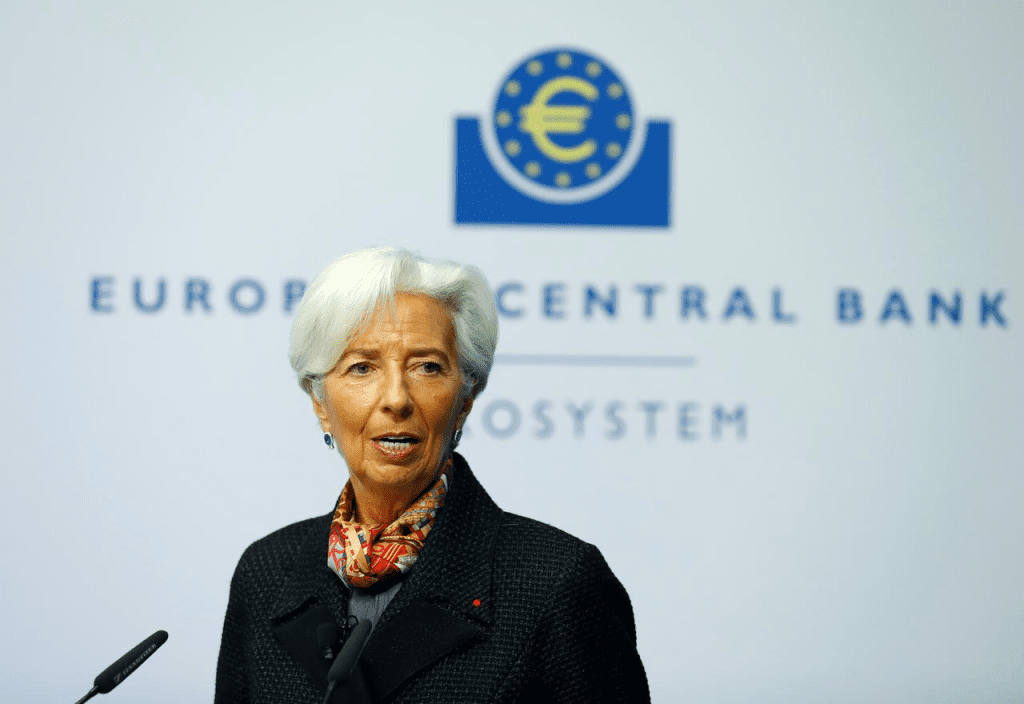

ECB tampaknya akan memangkas suku bunga di bulan Juni, kecuali ada kejutan besar. Dan data inflasi baru-baru ini telah mendukung kasus untuk penurunan biaya pinjaman dalam waktu dekat.

Sementara itu, bank sentral AS mempertahankan suku bunga stabil pada hari Kamis. Dengan Komite Pasar Terbuka Federal menetapkan suku bunga dengan mengutip “kurangnya kemajuan lebih lanjut” dalam menurunkan inflasi ke target 2%.

Fed mengatakan dalam sebuah pernyataan bahwa tidak berharap untuk menurunkan suku bunga sampai memperoleh “keyakinan yang lebih besar”. Yakni bahwa inflasi bergerak secara berkelanjutan kembali ke tingkat targetnya, mengulangi bahasa lama setelah pertemuan bulan Maret dan Januari.

Hal ini membuat ECB tetap berada di jalur yang tepat untuk memangkas suku bunga sebelum the Fed.

“Masalah pemotongan suku bunga saat ini adalah bahwa ECB menerima begitu saja kekuatan euro. Dan jika mereka mulai memangkas suku bunga lebih cepat dari Federal Reserve pada dasarnya itu memberi sinyal kepada dunia bahwa euro perlu melemah,” kata Daniel Lacalle, kepala ekonom dari Tressis Gestion, kepada “Street Signs Europe” di CNBC pada hari Kamis.

“Dan jika euro melemah, tagihan impor zona euro akan meningkat, sehingga semakin sulit bagi kawasan euro untuk tumbuh.”

Lacalle mengatakan bahwa penurunan suku bunga pada bulan Juni dari ECB tidak akan membuat bisnis Jerman, Perancis, atau Spanyol mengambil lebih banyak kredit. “Karena penurunan suku bunga yang kecil bukanlah pendorong permintaan kredit.” Permintaan kredit mengacu pada selera untuk pinjaman bisnis dan konsumen.

Dia menambahkan, “Apa yang membuat permintaan kredit menarik, atau meningkat. Adalah fakta bahwa [ada] peluang ekonomi dan investasi dan hal tersebut terbatasi oleh regulasi dan kebijakan energi yang salah arah di kawasan euro.”

Seorang juru bicara ECB menolak berkomentar ketika oleh CNBC hubungi.

Berbicara kepada CNBC bulan lalu, Presiden ECB Christine Lagarde mengatakan bahwa bank sentral tetap berada di jalur yang tepat untuk memangkas suku bunga dalam waktu dekat. Juga tergantung pada guncangan tambahan.

“Kita hanya perlu membangun lebih banyak kepercayaan diri dalam proses disinflasi ini. Namun jika proses ini bergerak sesuai dengan ekspektasi kita. Jika kita tidak mengalami goncangan besar dalam pembangunan, kita sedang menuju ke sebuah momen di mana kita harus memoderasi kebijakan moneter yang ketat,” ujar Lagarde pada tanggal 16 April.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

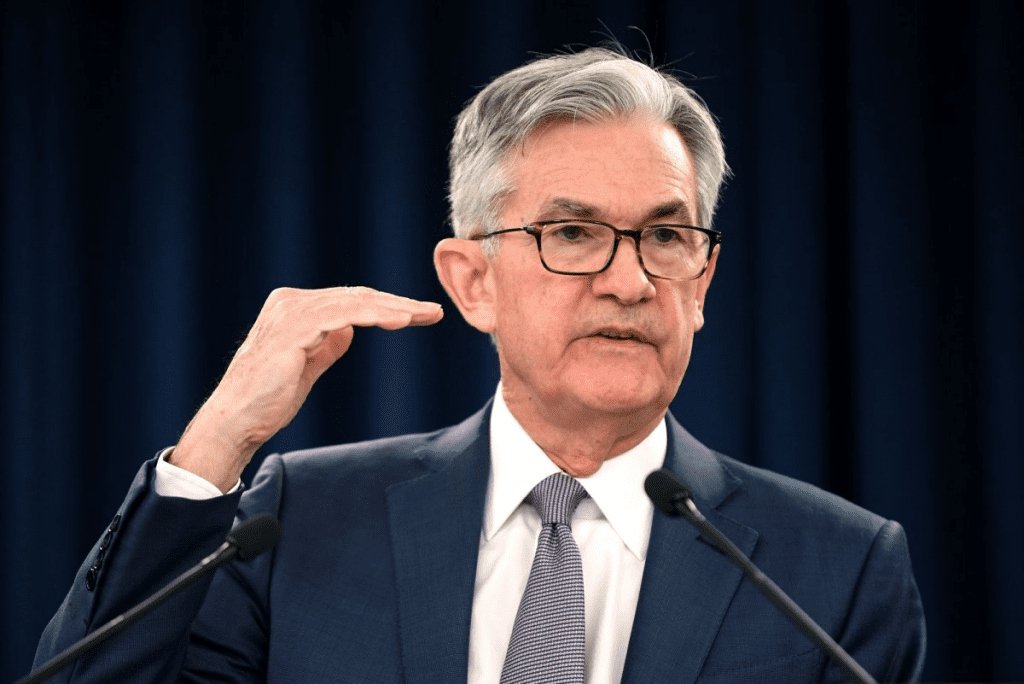

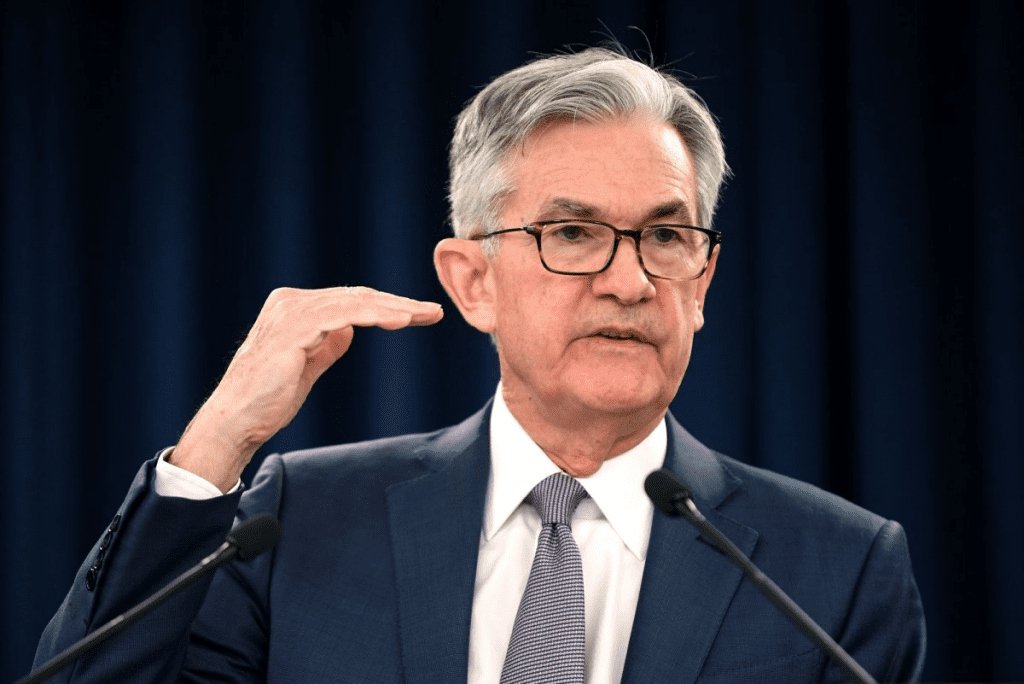

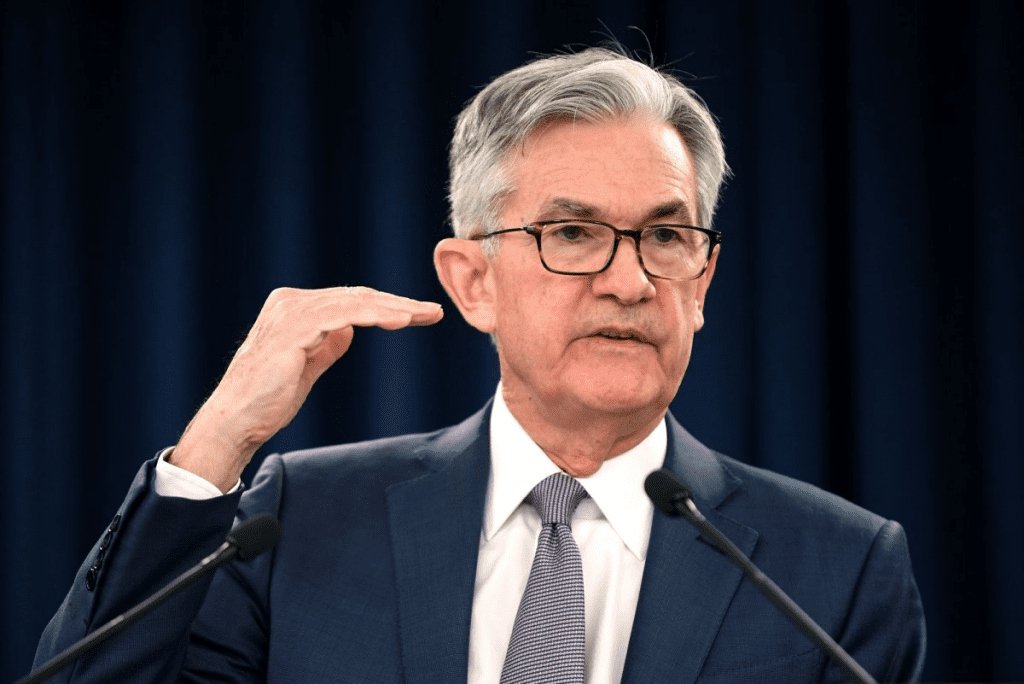

Broker Lokal – Pemilihan presiden AS yang semakin dekat tidak akan mempengaruhi keputusan suku bunga Federal Reserve, Ketua Fed Jerome Powell mengatakan pada hari Rabu, menambahkan bahwa para pembuat kebijakan “tenang” dengan tidak memasukkan pertimbangan politik ke dalam proses pengambilan keputusan mereka.

Ketua Federal Reserve Jerome Powell mengatakan terlepas dari pemilihan presiden AS tahun ini, bank sentral terus membuat keputusan suku bunga secara independen dan jika tidak, hal ini dapat menimbulkan konsekuensi negatif.

“Cukup sulit untuk membawa perekonomian ke sini,” kata Powell. “Ini adalah hal-hal yang sulit, dan jika kita mempertimbangkan seluruh faktor lain dan menggunakannya sebagai filter baru, hal ini akan mengurangi kemungkinan kita benar-benar memperbaiki keadaan perekonomian.”

Pemilu yang tertunda “bukanlah bagian dari pemikiran kami,” tambah Powell. “Bukan itu tugas kami.”

Powell, berbicara dalam sebuah konferensi pers setelah berakhirnya pertemuan kebijakan terbaru bank sentral AS. Dia mengatakan keputusan kebijakan Fed akan dipandu oleh “apa yang menurut kami adalah hal yang tepat untuk ekonomi,” mengulangi sikap yang telah lama dipegang untuk mengabaikan politik dalam analisis ekonomi bank sentral.

“Jika Anda pergi ke jalan itu, di mana Anda berhenti? Dan kita tidak berada di jalan itu,” kata Powell. “Kami berada di jalan di mana kami melayani seluruh rakyat Amerika. Namun membuat keputusan berdasarkan data dan bagaimana data tersebut mempengaruhi prospek dan keseimbangan risiko.

Isu independensi The Fed kembali menjadi sorotan minggu lalu. Hal ini terjadi ketika Wall Street Journal melaporkan bahwa sekutu-sekutu mantan Presiden Donald Trump sedang menyusun proposal. Sala satunya akan mencoba mengikis independensi bank sentral. Dan memberikan Trump lebih banyak pengaruh terhadap The Fed jika dia memenangkan pemilu 5 November.

Trump, yang mencalonkan Powell sebagai ketua The Fed pada akhir 2017, melancarkan serangan verbal terhadap The Fed. Hal ini karena Fed menaikkan suku bunga pada tahun 2018. Dan Trump menyebut para pembuat kebijakannya sebagai “dungu” dan “loco” serta mengancam akan memecat atau menurunkan jabatan Powell dalam beberapa kesempatan. Namun, kontroversi tersebut tidak disebutkan dalam transkrip rapat Fed tahun 2018, yang dirilis awal tahun ini.

Powell mengatakan bahwa transkrip pertemuan Fed juga tidak menunjukkan bukti bahwa para pejabat telah membiarkan pemilu yang tertunda. Sehingga hal ini mempengaruhi pilihan kebijakan mereka.

Terkait pemilu, “kami merasa tenang dengan hal itu. kendatipun kami tahu bahwa kami akan melakukan apa yang kami anggap sebagai hal yang benar. Bahkan ketika kami menganggapnya sebagai hal yang benar,” kata Powell kepada para wartawan.

Menteri Keuangan AS Janet Yellen, sebagai pendahulu ketua The Fed, juga memberikan dukungan untuk independensi bank sentral pada hari Rabu. Dia merilis cuplikan pidato yang akan dia sampaikan pada hari Jumat di negara bagian Arizona. Di mana Yellen memperingatkan bahwa erosi lembaga-lembaga demokratis akan merugikan pertumbuhan dan kemakmuran ekonomi AS.

“Sebagai Ketua Federal Reserve, saya bersikeras pada independensi dan transparansi The Fed karena saya yakin hal ini penting untuk stabilitas keuangan dan pertumbuhan ekonomi,” kata Yellen, menurut kutipan tersebut. “Penelitian baru-baru ini konsisten dengan keyakinan saya bahwa penelitian tersebut menunjukkan bahwa independensi bank sentral yang lebih besar berhubungan dengan stabilitas harga yang lebih besar, yang berkontribusi secara signifikan terhadap pertumbuhan jangka panjang.”

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Federal Reserve pada hari Rabu mempertahankan suku bunganya, sekali lagi memutuskan untuk tidak memangkas suku bunganya karena terus berjuang melawan inflasi yang semakin sulit akhir-akhir ini.

Dalam langkah yang diperkirakan secara luas, bank sentral AS mempertahankan suku bunga pinjaman jangka pendek pada kisaran target antara 5.25%-5.50%. Suku bunga dana federal telah berada pada level tersebut sejak Juli 2023 ketika The Fed terakhir kali menaikkan suku bunga. Dengan mencapai kisaran tersebut ke level tertinggi dalam lebih dari dua dekade.

Komite Pasar Terbuka Federal (FOMC) yang mengatur tingkat suku bunga memutuskan untuk mengurangi laju pengurangan kepemilikan obligasi di neraca bank sentral. Dengan demikian dapat dipandang sebagai pelonggaran kebijakan moneter secara bertahap.

Dengan keputusannya untuk mempertahankan suku bunga, komite dalam pernyataan pasca-pertemuan mencatat “kurangnya kemajuan lebih lanjut” dalam menurunkan inflasi ke target 2%.

“Komite memperkirakan tidak tepat untuk mengurangi kisaran target sampai mereka memperoleh keyakinan yang lebih besar. Bahwa inflasi bergerak secara berkelanjutan menuju 2 persen,” kata pernyataan itu. Hal ini mengulangi bahasa yang sudah pernah ada setelah pertemuan bulan Januari dan Maret.

Pernyataan tersebut juga mengubah karakterisasi kemajuan negara tersebut menuju mandat ganda yaitu harga stabil dan lapangan kerja penuh. Bahasa baru tersebut sedikit membatasi, dengan mengatakan bahwa risiko untuk mencapai keduanya “telah bergerak menuju keseimbangan yang lebih baik selama setahun terakhir.” Pernyataan sebelumnya mengatakan risiko-risiko tersebut “bergerak ke arah yang lebih seimbang.”

Selain itu, pernyataan tersebut tidak banyak berubah, dengan pertumbuhan ekonomi yang ditandai dengan “kecepatan yang solid,” di tengah perolehan lapangan kerja yang “kuat” dan pengangguran yang “rendah”.

Ketua Jerome Powell selama konferensi pers setelah keputusan tersebut memperluas gagasan bahwa harga masih naik terlalu cepat.

“Inflasi masih terlalu tinggi,” katanya. “Kemajuan lebih lanjut dalam menurunkannya masih belum pasti dan jalan ke depan masih belum pasti.”

Namun investor senang dengan komentar Powell bahwa langkah Fed selanjutnya “tidak mungkin” berupa kenaikan suku bunga. Dow Jones Industrial Average melonjak setelah pernyataan tersebut dan naik sebanyak 500 poin. Powell juga menekankan perlunya komite mengambil keputusan secara “pertemuan demi pertemuan.”

Di bidang neraca, komite tersebut mengatakan bahwa mulai bulan Juni pihaknya akan memperlambat laju penerbitan obligasi yang sudah jatuh tempo tanpa menginvestasikannya kembali.

Dalam program yang mulai pada bulan Juni 2022 dan mendapat julukan “pengetatan kuantitatif.” The Fed telah mengizinkan hingga $95 miliar per bulan hasil dari Treasury yang jatuh tempo dan sekuritas berbasis hipotek untuk diluncurkan setiap bulan. Proses ini mengakibatkan neraca bank sentral turun menjadi sekitar $7.4 triliun atau $1.5 triliun lebih rendah dari puncaknya pada pertengahan tahun 2022.

Berdasarkan rencana baru, The Fed akan mengurangi batas bulanan Treasurys menjadi $25 miliar dari $60 miliar. Hal ini berarti pengurangan kepemilikan tahunan sebesar $300 miliar, dibandingkan dengan $720 miliar sejak program dimulai pada Juni 2022. Potensi penurunan kepemilikan hipotek tidak akan berubah pada $25 miliar per bulan, tingkat yang jarang terjadi.

QT adalah salah satu cara yang The Fed gunakan untuk memperketat kondisi setelah inflasi melonjak. Karena bank tersebut mengabaikan perannya dalam menjamin aliran likuiditas melalui sistem keuangan. Yakni dengan membeli dan menahan sejumlah besar surat hutang negara dan lembaga. Oleh karena itu, pengurangan roll-off neraca dapat sebagai langkah pelonggaran kecil.

Suku bunga dana menentukan besarnya biaya yang bank bebankan terhadap satu sama lain untuk pinjaman semalam. Namun juga mempengaruhi banyak produk utang konsumen lainnya. The Fed menggunakan suku bunga untuk mengendalikan aliran uang. Dengan maksud bahwa suku bunga yang lebih tinggi akan mengurangi permintaan dan dengan demikian membantu menurunkan harga.

Namun, konsumen terus melakukan pembelanjaan, meningkatkan hutang kredit dan menurunkan tingkat tabungan. Hal ini karena harga yang sangat tinggi menggerogoti keuangan rumah tangga. Powell telah berulang kali menyebutkan dampak buruk inflasi, khususnya bagi mereka yang berada pada tingkat pendapatan rendah.

Meskipun kenaikan harga jauh dari puncaknya pada pertengahan tahun 2022, sebagian besar data pada tahun 2024 sejauh ini menunjukkan bahwa inflasi bertahan jauh di atas target tahunan The Fed sebesar 2%. Ukuran utama bank sentral menunjukkan inflasi berada pada tingkat tahunan 2.7%–2.8% ketika makanan dan energi tidak termasuk dalam ukuran inti penting yang menjadi fokus The Fed sebagai sinyal tren jangka panjang.

Pada saat yang sama, produk domestik bruto (PDB) tumbuh lebih rendah dari perkiraan sebesar 1.6% secara tahunan pada kuartal pertama sehingga meningkatkan kekhawatiran terhadap potensi stagflasi akibat inflasi yang tinggi dan pertumbuhan yang lambat.

Baru-baru ini, indeks biaya ketenagakerjaan Departemen Tenaga Kerja pada minggu ini mencatat kenaikan triwulanan terbesar dalam satu tahun, sehingga kembali memberikan guncangan pada pasar keuangan.

Akibatnya, para pedagang harus mengubah ekspektasi mereka terhadap suku bunga secara dramatis. Jika tahun ini dimulai dengan pasar memperkirakan setidaknya enam kali penurunan suku bunga. Yang seharusnya dimulai pada bulan Maret,. Namun prospeknya saat ini hanya satu kali dan kemungkinan besar baru akan terjadi menjelang akhir tahun.

Para pejabat Fed hampir sepakat dalam menyerukan kesabaran dalam pelonggaran kebijakan moneter. Karena mereka mencari konfirmasi bahwa inflasi kembali ke sasarannya. Satu atau dua pejabat bahkan menyebutkan kemungkinan kenaikan tarif jika data tidak sesuai. Presiden Fed Atlanta Raphael Bostic adalah orang pertama yang secara spesifik mengatakan bahwa dia hanya memperkirakan satu kali penurunan suku bunga tahun ini. Hal ini kemungkinan besar pada kuartal keempat.

Pada bulan Maret, anggota FOMC memperkirakan tiga kali penurunan suku bunga tahun ini, dengan asumsi interval poin persentase seperempat dan tidak akan mendapat kesempatan untuk memperbarui keputusan tersebut hingga pertemuan 11-12 Juni.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Otoritas lokal China telah menghapus pembatasan pada mobil Tesla setelah kendaraan buatan di China yang diproduksi perusahaan tersebut lulus persyaratan keamanan data negara tersebut, demikian ungkap produsen mobil tersebut pada hari Minggu.

Terobosan ini terjadi ketika CEO Tesla Elon Musk tiba di Beijing. Dan bertemuan tak terduga dengan Perdana Menteri China Li Qiang. Pertemuan itu terjadi di tengah pameran mobil besar pertama di kota itu dalam empat tahun terakhir.

Meskipun mobil listrik Tesla merupakan salah satu kendaraan paling populer di China, mobil-mobil tersebut dilaporkan telah dilarang di beberapa properti milik pemerintah karena adanya kekhawatiran mengenai data yang bisa dikumpulkan oleh produsen mobil asal Amerika Serikat tersebut.

Siaran pers Tesla tidak menyebutkan secara spesifik otoritas lokal mana saja yang telah mencabut larangan terhadap mobil-mobil tersebut. Pemerintahan Biden awal tahun ini mengumumkan penyelidikan apakah mobil-mobil yang impor dari China menimbulkan risiko keamanan nasional. Hal ini karena kemampuannya untuk mengumpulkan data tentang AS dan mengirimkannya kembali ke China.

Kendaraan Tesla bukan satu-satunya yang lolos dari aturan keamanan data.

Selain Tesla Model 3 dan Model Y, beberapa kendaraan energi baru dari BYD, Lotus Nezha, Li Auto dan Nio telah lulus persyaratan keamanan data China, Asosiasi Produsen Mobil China dan Tim Teknis Tanggap Darurat Jaringan Komputer Nasional/Pusat Koordinasi China mengatakan pada hari Minggu.

Persyaratan keamanan data baru untuk “kendaraan yang terhubung” pada bulan November dan mencakup perilisan mobil pada tahun 2022 dan 2023 yang secara sukarela oleh produsen mobil untuk diperiksa, kata pusat tersebut.

Aturan tersebut menguji apakah mobil-mobil tersebut menganonimkan data pengenalan wajah di luar kendaraan. Secara default tidak mengumpulkan data kokpit, memproses data tersebut di dalam mobil dan secara jelas memberi tahu pengguna tentang pemrosesan informasi pribadi. Tesla termasuk dalam kelompok pertama produsen mobil yang memenuhi persyaratan kepatuhan data.

Tesla mengatakan dalam siaran persnya bahwa mereka melokalkan penyimpanan data pada tahun 2021 di pusat data Shanghai. Lulus standar internasional ISO 27001 untuk keamanan informasi setelah oleh auditor pihak ketiga meninjau ulang.

Kunjungan Musk ke China pada hari Minggu juga meningkatkan ekspektasi bahwa perangkat lunak bantuan pengemudi Tesla, Full Self Driving, akan segera tersedia di negara tersebut.

Namun, CEO dan Kepala Riset JL Warren Capital Junheng Li mengatakan pada X bahwa peluncuran versi FSD yang “pendapat pengawasan” di China “sangat tidak mungkin.”

Dia menunjuk pada tantangan bagi Tesla untuk mendukung pengoperasian perangkat lunak lokal sebagai entitas asing di China. Li mengatakan bahwa “tidak ada nilai strategis” bagi Beijing untuk mendukung peluncuran FSD di dalam negeri. Hal ini ketika ada banyak alternatif lokal yang berkualitas tinggi. Seperti perangkat lunak bantuan pengemudi Xpeng, perangkat lunak bantuan pengemudi Xpeng.

Perdana Menteri Li mengunjungi Xpeng dan perusahaan lain di pameran mobil Beijing pada hari Minggu. Dia menyerukan inovasi serta permintaan untuk mendorong produksi, menurut media pemerintah.

Tesla tidak ikut serta dalam pameran otomotif tahun ini. Seperti yang terjadi seorang pengunjuk rasa berdiri di atas salah satu mobilnya saat pameran otomotif di Shanghai tahun 2021. Pameran ini bergantian antara Beijing dan Shanghai setiap tahun dan batal pada tahun 2022 karena pandemi Covid-19.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Ekonomi global kemungkinan akan membawa momentumnya yang solid selama sisa tahun ini dan hingga tahun 2025, menentang ekspektasi sebelumnya akan adanya perlambatan, menurut jajak pendapat Reuters terhadap para ekonom yang mengatakan bahwa pertumbuhan yang lebih kuat dari perkiraan lebih mungkin terjadi dibandingkan dengan pelemahan.

Pergeseran dalam prospek pertumbuhan tersebut membawa tantangan tersendiri bagi bank-bank sentral, yang menaikkan suku bunga secara berurutan untuk mencoba mendorong inflasi turun ke target. Namun sekarang mungkin harus menunggu lebih lama lagi sebelum mempertimbangkan penurunan suku bunga.

Di antara negara-negara ekonomi besar, Amerika Serikat dan India kemungkinan akan memberikan kontribusi terbesar pada peningkatan pertumbuhan. Tidak ada penurunan dalam pandangan konsensus untuk zona euro atau ekonomi No.2 di dunia, yaitu China, menurut jajak pendapat Reuters pada 27 Maret-25 April yang diikuti oleh 500 ekonom yang mencakup 48 negara.

Pertumbuhan global kemungkinan mencapai 2.9% tahun ini, lebih cepat dari 2.6% pada jajak pendapat bulan Januari, kemudian 3.0% pada tahun 2025. Lebih dari 90% kontributor umum meningkatkan pandangan mereka dan masih mengatakan bahwa ada kemungkinan pertumbuhan yang signifikan dapat menjadi lebih kuat.

Mayoritas 60% ekonom, 98 dari 162 ekonom, mengatakan bahwa ekonomi global tahun ini kemungkinan besar akan tumbuh lebih cepat daripada yang mereka perkirakan dan meleset dari prediksi mereka.

“Kita terus dikejutkan oleh ketahanan ekonomi global. Sekarang, sebagian dari itu adalah kita memasuki tahun ini dengan ekspektasi yang lebih rendah. Kami pikir akan ada perlambatan tahun ini,” kata Nathan Sheets, kepala ekonom global dari Citi.

“Sejauh ini kami telah menandai pertumbuhan ekonomi global di beberapa tempat termasuk ekonomi utama seperti AS dan China, Eropa. Juga sampai batas tertentu. Jadi ini terasa solid.”

Di sisi lain, pertumbuhan yang kuat kemungkinan akan mempertahankan inflasi dan suku bunga lebih tinggi untuk waktu yang lebih lama.

Lebih dari tiga perempat bank sentral dunia, 16 dari 21 bank sentral, kemungkinan masih akan menghadapi inflasi di atas target pada akhir tahun. Naik dari 10 bank sentral pada jajak pendapat kuartalan bulan Januari.

Para ekonom masih memperkirakan bank-bank sentral utama akan memangkas suku bunga pada kuartal ini atau kuartal berikutnya. Hal ini sejalan dengan harga pasar keuangan. Namun, sebagian besar ekonom memperkirakan penurunan suku bunga yang lebih sedikit pada akhir tahun ini karena inflasi tetap tinggi.

Federal Reserve AS kemungkinan akan mulai memangkas pada bulan September. Sekali lagi pada kuartal 4, menurut jajak pendapat. Jauh lebih lambat daripada awal Maret dan total enam pemangkasan yang telah pasar keuangan antisipasi pada awal tahun.

Pada bulan Januari, konsensus Reuters memiliki pandangan yang lebih sederhana, dengan empat pemangkasan yang memulai pada bulan Juni.

Meskipun pelaporan pertumbuhan PDB kuartal pertama pada hari Kamis. Risiko-risiko masih tetap ada bagi The Fed untuk melakukan penurunan suku bunga lebih sedikit tahun ini. Hal ini karena data inflasi yang mendasari yang menyertai laporan tersebut menunjukkan bahwa tekanan meningkat, bukannya berkurang.

Bank Sentral Eropa kemungkinan akan memangkas suku bunga sebesar 25bps pada bulan Juni. Selanjutnya dua kali lagi pada paruh kedua tahun ini untuk mendukung pertumbuhan di blok mata uang yang kemungkinan hanya akan tumbuh rata-rata 0.5% pada tahun 2024.

Kesenjangan yang melebar tersebut telah memperhitungkan ke dalam dollar yang kuat, naik lebih dari 4% tahun ini terhadap sekeranjang mata uang.

“Sebuah pertanyaan yang sering kami terima. ‘Bisakah Eropa mulai melakukan pemangkasan sebelum the Fed?” kata James Rossiter, kepala strategi makro global dari TD Securities.

“Dan menurut saya…ketika kita melihat kembali sejarah. Apakah ECB memulai pada bulan Juni dan The Fed memulai pada bulan September? Semuanya akan terlihat seperti bagian dari siklus pemangkasan yang sama.”

Bank of England, yang merupakan yang pertama di antara bank sentral utama yang menaikkan biaya pinjaman pada Desember 2021. Juga akan menunggu hingga kuartal berikutnya untuk menurunkannya, survei menunjukkan.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – “Ketegangan di Timur Tengah kemungkinan tidak akan menaikkan harga energi dan seharusnya tidak mempengaruhi rencana Bank Sentral Eropa untuk mulai memangkas suku bunga di bulan Juni,” kepala bank sentral Perancis Francois Villeroy de Galhau mengatakan pada hari Minggu.

“Kecuali ada kejutan, tidak perlu menunggu lebih lama lagi”, Villeroy mengatakan kepada harian bisnis Les Echos dalam sebuah wawancara, mengulangi penyampaian sebelumnya oleh para pembuat kebijakan senior ECB bahwa bank sentral zona euro tersebut akan mulai menurunkan suku bunga pada bulan Juni.

“Ini harus mengikuti dengan pemotongan lebih lanjut, dengan kecepatan yang pragmatis,” kata Villeroy, seraya menambahkan bahwa ketegangan di Timur Tengah untuk saat ini tidak mengancam target untuk menurunkan inflasi hingga 2% pada tahun 2025.

“Saat ini, konflik tersebut tidak menyebabkan kenaikan harga minyak secara signifikan. Jika hal ini benar-benar terjadi, kita harus menganalisis kebijakan moneter untuk mengetahui apakah guncangan ini bersifat sementara dan terbatas, atau apakah guncangan ini menularkan – di luar komoditas – terhadap inflasi yang mendasarinya”, katanya.

ECB menegaskan pada hari Kamis bahwa penurunan suku bunga kemungkinkan akan terjadi pada bulan Juni. Namun para pembuat kebijakan berbeda pendapat mengenai langkah selanjutnya dan seberapa rendah suku bunga yang harus turun untuk menstimulasi ekonomi.

Para pembuat kebijakan mengatakan bahwa volatilitas pasar energi dan ketegangan geopolitik merupakan risiko bagi inflasi. Tetapi dampaknya belum cukup untuk menghentikan penurunan inflasi.

Sementara itu, Presiden ECB Christine Lagarde mengatakan bank sentral hampir mencapai penurunan suku bunga kecuali ada kejutan besar.

“Kita hanya perlu meningkatkan kepercayaan diri terhadap proses disinflasi ini. Namun jika hal ini berjalan sesuai ekspektasi kita jika kita tidak mengalami guncangan besar dalam pembangunan. Kita sedang menuju momen di mana kita harus melunakkan kebijakan moneter yang restriktif,” kata Lagarde.

Pengambil kebijakan ECB Mario Centeno mengatakan bank sentral akan terus bergantung pada data. “Saya yakin kami akan memberikan respons yang konsisten dengan pemulihan ekonomi kawasan euro seperti yang kami perkirakan,” tegas dia.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – David Ellison, putra megadonor Partai Republik Larry Ellison, menyumbangkan $929,600 untuk mendukung upaya terpilihnya kembali Presiden Joe Biden. Menjadikannya salah satu donor terbesar bagi petahana Partai Demokrat.

“Sumbangan David Ellison adalah kontribusi terbesar yang pernah CEO Skydance Media berikan kepada kandidat federal,” menurut catatan Komisi Pemilihan Umum Federal.

Kontribusinya pada bulan Februari ke Biden Victory Fund setara dengan kontributor besar lainnya pada kuartal pertama tahun 2024.

Pihak lain yang memberikan jumlah yang sama dengan David Ellison pada kuartal tersebut. Juga termasuk pengacara George Conway, yang merupakan kritikus terkemuka mantan Presiden Donald Trump dan salah satu pendiri Facebook, Dustin Moskovitz.

Sumbangan David Ellison datang karena ayahnya, Larry Ellison, ketua Oracle, menutup dompetnya dengan ketat pada siklus pemilu ini.

Larry Ellison, yang secara historis merupakan donor utama Partai Republik. Tetapi sejauh ini belum memberikan satu pun sumbangan politik federal pada tahun 2024, menurut catatan. Ellison menyumbangkan lebih dari $31 juta kepada kandidat Partai Republik selama paruh waktu kongres tahun 2022, menurut data dari OpenSecrets.

Charles Myers, mantan wakil ketua di bank investasi Evercore dan salah satu pembuat paket kampanye Biden, mengatakan sumbangan dari David Ellison untuk mendukung Biden adalah “masalah yang sangat besar,” mengutip ikatan keluarga donor.

“Hal ini sama berdampaknya dengan jika salah satu putra Soros mulai memberikan cek dalam jumlah besar kepada Trump,” kata Myers kepada CNBC, mengacu pada megadonor Partai Demokrat George Soros.

Sekutu Biden melakukan kampanye penuh untuk merekrut David Ellison ketika tim politik presiden mencoba membangun kampanye perang yang cukup besar. Namun secara efektif melawan calon dari Partai Republik Trump dalam pemilihan presiden.

Langkah untuk mendapatkan dukungan David Ellison dan sumbangan besarnya sebagian besar dalam pengaturan dari maestro Hollywood Jeffrey Katzenberg, menurut seseorang yang mengetahui langsung masalah tersebut.

“Katzenberg adalah salah satu ketua kampanye Biden. Saat ini berupaya untuk mendapatkan David Ellison sebagai pendukungnya. Termasuk mengatur pertemuan dengan Biden,” kata sumber itu.

“David Ellison, pada bulan Desember, menghadiri diskusi meja bundar pribadi di Los Angeles yang menampilkan Biden dan kurang dari selusin peserta lainnya termasuk para donor kaya,” kata sumber itu. Acara tersebut berada di rumah Kurt Rappaport, seorang investor real estate dan donor Biden.

Rappaport mengatakan kepada CNBC bahwa dia mengundang “sekelompok kecil teman” ke rumahnya. Dengan tujuan untuk menghadiri acara tersebut dan mereka yang hadir “belum tentu” semuanya adalah pemodal utama Biden. Tetapi menolak berkomentar lebih lanjut.

David Ellison memberikan sumbangannya ke Biden Victory Fund setelah acara di rumah Rappaport.

Biden Victory Fund mendanai kampanye Biden, Komite Nasional Partai Demokrat, dan puluhan partai di negara bagian, menurut catatan Komisi Pemilihan Federal. Rappaport memberikan $929,600 untuk dana tersebut Juli lalu, menurut catatan FEC.

Sumbangan David Ellison membantu Biden Victory Fund mengumpulkan lebih dari $121 juta pada kuartal pertama tahun 2024. Entitas serupa yang mendukung Trump bernama Trump Save America mengumpulkan lebih dari $65 juta pada kuartal tersebut, menurut catatan FEC.

Biden tertinggal satu poin persentase dari Trump dalam jajak pendapat publik terbaru New York Times dan Siena College.

Larry Ellison mendukung Senator Tim Scott, RS.C. dalam pencalonannya sebagai presiden. Tetapi tidak berkontribusi pada kampanyenya. Namun dia kini dikabarkan berusaha menjual Scott ke tim Trump sebagai calon wakil presiden mantan presiden tersebut.

Meskipun keluarga Ellison mungkin berada di pihak yang berbeda pada pemilu 2024, keduanya bekerja sama dalam kesepakatan media yang besar.

Skydance Media milik David Ellison baru-baru ini mengajukan tawaran untuk mengakuisisi National Amusements dan bergabung dengan Paramount Pictures. Larry Ellison memiliki kekayaan bersih lebih dari $149 miliar. Berencana membantu mendanai kesepakatan bersama, menurut laporan CNBC, mengutip sumber.

Juru bicara David Ellison menolak berkomentar. Katzenberg dan tim kampanye Biden tidak membalas permintaan komentar.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

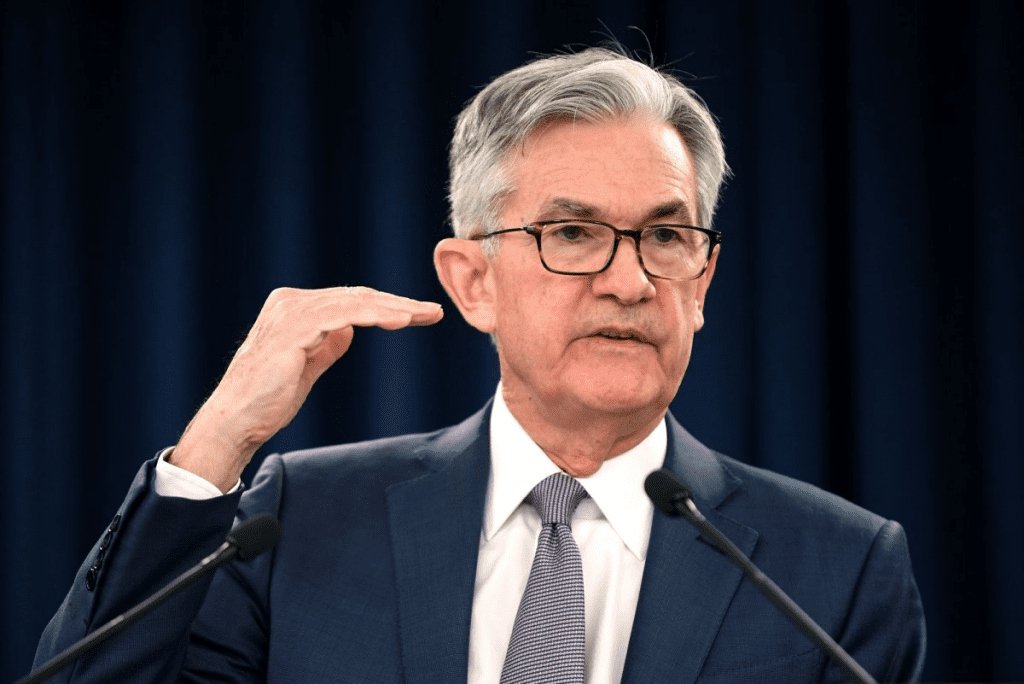

Broker Lokal – Ketua Federal Reserve Jerome Powell mengatakan pada hari Selasa bahwa perekonomian AS, meskipun kuat, belum melihat inflasi kembali ke tujuan bank sentral.Hal ini menunjukkan kemungkinan penurunan suku bunga tidak akan segera terjadi dalam waktu dekat.

Berbicara di forum kebijakan yang berfokus pada hubungan ekonomi AS-Kanada, Powell mengatakan bahwa meskipun inflasi terus menurun, inflasi belum bergerak cukup cepat, dan kebijakan yang ada saat ini seharusnya tetap utuh.

“Data yang lebih baru menunjukkan pertumbuhan yang solid dan kekuatan yang berkelanjutan di pasar tenaga kerja, namun juga kurangnya kemajuan lebih lanjut sepanjang tahun ini karena kembalinya target inflasi 2%,” kata Ketua Fed dalam diskusi panel.

Senada dengan pernyataan pejabat bank sentral baru-baru ini, Powell mengindikasikan tingkat kebijakan saat ini. Kemungkinan besar akan tetap berlaku sampai inflasi mendekati target.

Sejak Juli 2023, The Fed mempertahankan suku bunga acuannya pada kisaran target antara 5.25%-5.5% tertinggi dalam 23 tahun. Hal ini merupakan hasil dari 11 kenaikan suku bunga berturut-turut sejak Maret 2022.

“Data terkini jelas tidak memberi kami keyakinan yang lebih besar. Dan malah menunjukkan bahwa kemungkinan akan memakan waktu lebih lama dari perkiraan untuk mencapai keyakinan tersebut,” katanya. “Meskipun demikian, kami pikir kebijakan berada pada posisi yang tepat untuk menangani risiko yang kami hadapi.”

Powell menambahkan bahwa sampai inflasi menunjukkan kemajuan lebih lanjut, “Kita dapat mempertahankan tingkat pembatasan saat ini selama masih perlu.”

Komentar tersebut menyusul data inflasi hingga tiga bulan pertama tahun 2024 yang lebih tinggi dari perkiraan. Pembacaan indeks harga konsumen untuk bulan Maret, yang rilisan pada minggu lalu menunjukkan inflasi berada pada tingkat tahunan 3.5%. Jauh dari puncaknya sekitar 9% pada pertengahan tahun 2022. Tetapi melonjak lebih tinggi sejak Oktober 2023.

Imbal hasil Treasury naik ketika Powell berbicara. Catatan acuan 2 tahun yang sangat sensitif terhadap pergerakan suku bunga Fed, sempat mencapai 5%. Sedangkan imbal hasil acuan 10-tahun naik 3 basis poin. S&P 500 goyah setelah pernyataan Powell, sempat berubah menjadi negatif sehari sebelum pulih.

Powell mencatat ukuran inflasi pilihan The Fed, indeks harga pengeluaran konsumsi pribadi yang menunjukkan inflasi inti sebesar 2.8% pada bulan Februari. Namun tidak banyak berubah selama beberapa bulan terakhir.

“Kami telah mengatakan di [Komite Pasar Terbuka Federal] bahwa kita memerlukan keyakinan yang lebih besar bahwa inflasi bergerak secara berkelanjutan menuju 2% sebelum [akan] tepat untuk melakukan pelonggaran kebijakan,” katanya. “Data terbaru jelas tidak memberikan kita keyakinan yang lebih besar. Dan malah menunjukkan bahwa kemungkinan akan memakan waktu lebih lama dari perkiraan untuk mencapai keyakinan tersebut.”

Pasar keuangan harus mengatur ulang ekspektasi mereka terhadap penurunan suku bunga tahun ini. Pada awal tahun 2024, para pedagang di pasar berjangka dana fed fund memperkirakan enam atau tujuh pemotongan tahun ini sejak bulan Maret. Seiring dengan perkembangan data, ekspektasi telah bergeser ke satu atau dua pengurangan, dengan asumsi pergerakan seperempat poin persentase, dan baru akan mulai pada bulan September.

Dalam laporan terkininya, pejabat FOMC pada bulan Maret mengindikasikan bahwa mereka memperkirakan akan ada tiga pemotongan suku bunga tahun ini. Namun, beberapa pembuat kebijakan dalam beberapa hari terakhir menekankan sifat kebijakan yang bergantung pada data dan belum berkomitmen untuk menetapkan tingkat pengurangan.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – “Menteri Keuangan AS Janet Yellen akan bertemu dengan para menteri keuangan dari sekutu AS minggu ini untuk membahas sejumlah masalah utama. Termasuk menopang rantai pasokan, memperkuat stabilitas sistem keuangan dan mendukung Ukraina, kata seorang pejabat senior Departemen Keuangan AS pada Senin.

Pertemuan Yellen di sela-sela pertemuan musim semi Dana Moneter Internasional dan Bank Dunia di Washington juga akan mencakup pembicaraan mendalam dengan para pejabat China mengenai “pertumbuhan yang seimbang.” Sebuah dialog baru AS-China yang diluncurkan awal bulan ini untuk mengatasi kelebihan kapasitas industri China. Seperti: kendaraan listrik (EV), panel surya dan barang energi ramah lingkungan lainnya.

“Pada hari Rabu, Yellen akan bertemu dengan para menteri keuangan dari Korea Selatan dan Jepang dalam pertemuan trilateral pertama. Dengan tujuan untuk mengoordinasikan isu-isu mulai dari sanksi terhadap Rusia dan Iran. Hingga mengamankan rantai pasokan dan membangun ketahanan iklim dan keuangan di Kepulauan Pasifik,” kata pejabat Departemen Keuangan.

“Yellen juga akan berpartisipasi dalam latihan stabilitas keuangan dengan pejabat serikat perbankan Inggris dan Eropa. Untuk membantu memperkuat sistem keuangan kita agar dapat melakukan koordinasi dan komunikasi dengan cepat pada saat tekanan keuangan,” kata pejabat itu.

Para menteri keuangan dari negara-negara demokrasi industri Kelompok Tujuh/G7 dan negara-negara maju Kelompok 20/G20 juga akan bertemu minggu ini. Selama pertemuan G7, Yellen berharap dapat memajukan pembicaraan di antara sekutu untuk membuka nilai aset kedaulatan Rusia yang dalam pembekuan. Dengan tujuan untuk mendukung perlawanan Ukraina terhadap invasi R usia.

Pejabat tersebut menolak untuk mengungkapan potensi rencana spesifik untuk aset tersebut. Namun menambahkan bahwa diskusi keuangan G7 bertujuan memberikan pilihan kepada para pemimpin G7 untuk dipertimbangkan pada pertemuan puncak di Italia pada bulan Juni.

Diskusi dengan para pejabat China ini akan menyusul perjalanan Yellen awal bulan ini ke Guangzhou dan Beijing. Di mana dia mengemukakan alasan untuk meningkatkan permintaan domestik China dan memperingatkan Beijing bahwa AS tidak dapat menerima gelombang besar ekspor kendaraan listrik dan produk tenaga surya yang murah dari China. Hal ini dapat menghancurkan industri-industri baru di AS dengan cara yang sama seperti kerusakan produksi baja satu dekade lalu.

Pejabat itu mengatakan kedua belah pihak akan “membahas lebih jauh untuk mulai bertukar data yang lebih rinci” mengenai masalah kelebihan kapasitas.

Pejabat itu mengatakan Yellen juga akan membahas kekuatan ekonomi AS pada pertemuan tersebut. Dan lebih mendorong lebih banyak kemajuan dalam keringanan hutang bagi negara-negara rentan. Dan kemajuan reformasi bank pembangunan multilateral untuk melawan perubahan iklim dengan lebih baik.

“Kami memperkirakan jalan Amerika menuju ‘soft landing’ akan terus mendukung pertumbuhan global,” kata pejabat tersebut. Dengan mengacu pada skenario bahwa inflasi di Amerika dapat terus turun tanpa merusak pasar kerja atau menyebabkan resesi yang menyakitkan. “Kami juga telah terlibat dengan dunia untuk memitigasi risiko jangka pendek dan mendukung pertumbuhan jangka panjang yang berkelanjutan. Karena menyadari bahwa prospek soft landing mugkin tidak sama di semua negara.”

Yellen akan mengadakan konferensi pers pada hari Selasa.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Pejabat Federal Reserve termasuk kepala bank sentral AS Jerome Powell pada hari Rabu terus fokus pada perlunya lebih banyak perdebatan dan data sebelum suku bunga turun. Sebuah langkah yang oleh pasar keuangan perkirakan akan terjadi pada bulan Juni.

“Angka terbaru mengenai peningkatan lapangan kerja dan inflasi lebih tinggi dari perkiraan,” kata Powell dalam pidatonya di Stanford Graduate School of Business. Meskipun para pengambil kebijakan umumnya sepakat bahwa suku bunga dapat turun pada akhir tahun ini. Dia juga mengatakan “Hal ini hanya akan terjadi ketika Fed memiliki keyakinan lebih besar. Bahwa inflasi bergerak turun secara berkelanjutan menuju target 2% yang oleh The Fed tetapkan.”

Pernyataannya mengulangi bahasa yang The Fed adopsi ketika mencoba menyeimbangkan risiko pemotongan suku bunga sebelum inflasi benar-benar terkendali dengan risiko menekan aktivitas ekonomi lebih dari yang diperlukan.

Namun, seiring dengan tersedianya data baru, banyak pertanyaan yang muncul dan terjawab.

Dalam komentar terpisah kepada CNBC pada hari Rabu, Presiden Fed Atlanta Raphael Bostic mengatakan suku bunga kemungkinan tidak akan turun hingga kuartal keempat tahun ini. Bostic memperkirakan hanya pemotongan seperempat poin persentase yang sesuai pada tahun 2024. Namun masih jauh di bawah tiga atau lebih pemotongan yang telah sebagian besar rekan-rekannya antisipasi.

“Kami telah melihat inflasi menjadi lebih bergelombang,” kata Bostic. “Jika ekonomi berkembang seperti yang saya perkirakan. Dan itu akan melihat berlanjutnya kekuatan dalam PDB dan lapangan kerja. Dan penurunan inflasi yang lambat selama tahun ini, saya pikir akan tepat bagi kita untuk mulai bergerak turun. Pada akhir tahun ini, kuartal keempat.”

Namun, hanya sedikit pejabat Fed lainnya yang menyampaikan pernyataan publik mereka secara spesifik mengenai prospek suku bunga seperti Bostic.

Gubernur Fed Adriana Kugler, misalnya, setuju dengan penilaian Bostic, Powell dan pejabat lainnya bahwa kemajuan inflasi baru-baru ini “bergelombang”. Meski begitu, Kugler mengatakan dalam komentarnya di Universitas Washington di St. Louis, “Saya memperkirakan tren disinflasi akan terus berlanjut” dan membantu membuka jalan bagi penurunan suku bunga sepanjang tahun ini.

“Jika disinflasi dan kondisi pasar tenaga kerja berjalan seperti yang saya perkirakan saat ini. Maka penurunan suku bunga kebijakan tahun ini akan tepat,” katanya, tanpa mengomentari waktu atau estimasi tingkat pelonggaran kebijakan.

The Fed bulan lalu mempertahankan suku bunga acuan semalam tetap stabil di kisaran 5.25%-5.50% sejak bulan Juli.

Pernyataan dan jawaban yang Powell siapkan atas pertanyaan-pertanyaan pada acara di Stanford, Kalifornia, tidak memecahkan landasan kebijakan baru.

Seperti yang dia lakukan pada konferensi persnya di akhir pertemuan kebijakan terakhir The Fed pada 20 Maret. Powell mempertahankan pandangan dasar bahwa suku bunga akan turun “akhir tahun ini.” Dan mengatakan bahwa data baru-baru ini tidak secara material mengubah gambaran keseluruhan yang terus menjadi salah satu pertumbuhan yang solid, pasar tenaga kerja yang kuat. Tetapi menyeimbangkan kembali dan inflasi bergerak turun ke arah 2% di jalur yang terkadang bergelombang.

Namun, dia juga tidak mengisyaratkan kapan The Fed akan melonggarkan cengkeramannya terhadap kredit. Dengan data pekerjaan yang akan datang, termasuk laporan penggajian non-pertanian bulan Maret pada hari Jumat dan data inflasi yang rilisannya di minggu depan penting dalam membentuk prospek pertemuan kebijakan bank sentral pada tanggal 30 April-1 Mei dan 11-12 Juni.

“Mengingat kekuatan ekonomi dan kemajuan inflasi sejauh ini. Kami memiliki waktu untuk membiarkan data yang masuk. Hal ini memandu keputusan kami mengenai kebijakan,” kata Powell, dengan pembuatan keputusan pada “pertemuan demi pertemuan.”

Inflasi, berdasarkan ukuran pilihan The Fed, masih setengah poin persentase atau lebih di atas target bank sentral sebesar 2% dan pencapaian kemajuan yang saat ini sangat minim.

“Bulan Januari dan Februari menunjukkan sedikit penguatan pada data inflasi,” kata Kugler.

Namun dia juga mengatakan angka inflasi baru-baru ini “menunjukkan beberapa faktor yang tidak biasa atau musiman yang menunjukkan perlunya menahan penilaian” sebelum memutuskan bahwa kemajuan pesat tahun lalu untuk kembali ke target 2% The Fed memang melambat.

Sebaliknya, Kugler mengatakan bahwa dia merasa “masih ada sedikit ruang” untuk perbaikan pasokan guna memperlambat laju kenaikan harga. Terutama di sektor jasa di mana pertumbuhan pasokan tenaga kerja yang kuat akan terus mengurangi tekanan upah dan inflasi.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.