Broker Lokal – “Sertifikat baru yang Bank Indonesia perkenalkan ke publik untuk dijual bulan depan dengan tujuan menawarkan imbal hasil yang “sangat menarik” bagi investor asing,” kata seorang pejabat pada hari Senin. Hal ini berpotensi menghasilkan arus masuk untuk membantu menjaga likuiditas dan mendukung pertumbuhan ekonomi.

Pekan lalu, bank sentral (BI) mengumumkan bahwa mereka akan mengadakan lelang Surat Berharga Rupiah Bank Indonesia (SRBI) dua kali seminggu. Dengan menggunakan obligasi pemerintah milik BI sebagai aset dasar, mulai tanggal 15 September.

Instrumen ini untuk menarik arus masuk modal serta membersihkan kelebihan likuiditas rupiah di pasar keuangan domestik. Juga memberikan stabilitas bagi mata uang rupiah pada saat transaksi berjalan dan neraca pembayaran Indonesia terhindar dari defisit.

Para analis mengatakan keberhasilan SRBI akan bergantung pada keuntungan yang mereka tawarkan. Pada hari Senin, Edi Susianto, kepala pengelolaan moneter Bank Indonesia (BI), memberikan beberapa rincian penting.

“BI akan melelang sertifikat dengan tenor 6, 9, dan 12 bulan setiap hari Rabu dan Jumat dan akan memberikan imbal hasil yang sama dengan tingkat bunga yang ditawarkan untuk pembelian kembali obligasi pemerintah (RR),” kata Edi pada konferensi pers.

Pada lelang terakhirnya pada Agustus. Pada tanggal 18, BI menjual kontrak RR bertenor 6, 9, dan 12 bulan dengan imbal hasil masing-masing sebesar 6.31208%, 6.39517%, dan 6.41884%.

“Kami menilai suku bunga ini sangat menarik,” kata Edi. “Tentu saja kami berpendapat bahwa secara fundamental Indonesia masih dipandang positif sebagai tempat berinvestasi.”

Dia menolak memberikan panduan mengenai berapa banyak SRBI yang akan dijual bank sentral. Namun mengatakan likuiditas domestik akan terjaga “tidak terlalu ketat”. Tetapi akan mendukung pertumbuhan ekonomi, tanpa berlebihan.

SRBI akan menggantikan “Operation Twist” BI di pasar obligasi saat bank sentral telah menjual obligasi pemerintah jangka pendek dan berjanji untuk membeli obligasi jangka panjang setiap kali imbal hasil naik. BI juga akan berhenti menawarkan RR obligasi pemerintah dengan tenor serupa.

“SRBI nantinya dalam jangka waktu lebih pendek mulai satu minggu dan frekuensi lelang juga bisa mendapat peningkatkan,” kata Edi.

“Dampak SRBI terhadap arus masuk pada akhirnya akan bergantung pada tawaran atas imbal hasil. Namun BI kemungkinan melihat hal ini sebagai instrumen baru yang berpotensi membantu mengelola IDR di tengah volatilitas pasar,” tulis ekonom BofA Global Research dalam sebuah catatan. Menyoroti bahwa perdagangan Indonesia Surplus menyusut dan transaksi berjalan kembali potensi mengalami defisit kecil.

Handy Yunianto, Head of Fixed Income Mandiri Sekuritas, mengatakan lelang SRBI akan memberikan alternatif bagi investor karena pemerintah mengurangi penjualan obligasi.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Segala wacana bahwa sasaran inflasi 2% yang telah lama oleh Federal Reserve AS dan Bank Sentral Eropa upayakan, mungkin perlu revisi. Namun pada hari Jumat oleh pimpinan kedua lembaga tersebut dipatahkan.

Berkumpul di Jackson Hole, Wyoming untuk menghadiri simposium ekonomi tahunan Federal Reserve Bank of Kansas City, Ketua Fed Jerome Powell dan Presiden ECB Christine Lagarde menjelaskan pandangan mereka. “Tidak akan ada perubahan pada tujuan bersama para bankir sentral untuk menurunkan inflasi ke tingkat yang lebih rendah 2%.”

“Dua persen adalah dan akan tetap menjadi target inflasi kami,” kata Powell dalam pidato utamanya. “Kami berkomitmen untuk mencapai dan mempertahankan sikap kebijakan moneter yang cukup ketat untuk menurunkan inflasi ke tingkat tersebut seiring berjalannya waktu.”

Inflasi melonjak di seluruh dunia ketika perekonomian bangkit dari lockdown akibat pandemi dan lonjakan permintaan yang terhambat oleh kegagalan rantai pasokan dan kendala pasar tenaga kerja.

Setelah kenaikan suku bunga yang agresif antara lain oleh The Fed dan ECB, inflasi telah turun namun belum mencapai target 2%. Baik di Eropa maupun Amerika Serikat.

Saat makan siang, ada pertanyaan dari wartamawan, kepada Lagarde tentang gagasan “memindahkan tiang gawang” untuk mengakomodasi kenyataan baru tersebut. Seperti Powell, dia menjawab tidak.

“Kita sedang memainkan sebuah permainan. Ada aturannya. Jangan mengubah aturan permainan di tengah jalan — saya tidak mengatakan bahwa kita sudah setengah jalan. Tapi mungkin lebih dari itu,” kata Lagarde. “Menaikkan target dapat melemahkan upaya untuk menahan ekspektasi inflasi,” katanya. “Dan menahan ekspektasi adalah kunci untuk menjaga inflasi tetap terkendali.”

Ketua Federal Reserve Jerome Powell pada hari Jumat tidak berbuat banyak untuk menghalangi pasar dari slogan “lebih tinggi untuk jangka waktu yang lebih lama” untuk suku bunga yang telah mendorong kenaikan imbal hasil Treasury dalam beberapa minggu terakhir, membuat beberapa investor mencari taruhan yang lebih hati-hati jika terjadi perekonomian tidak dapat lepas dari kemerosotan tahun depan.

Berbicara pada pertemuan tahunan Bank Sentral Kansas City di Jackson Hole, Wyoming, Powell membuka kemungkinan kenaikan suku bunga lebih lanjut dan menekankan kekuatan ekonomi AS yang mengejutkan, meskipun dia mengakui penurunan laju inflasi selama setahun terakhir.

Meskipun lebih seimbang dibandingkan pidato ultra-hawkish Ketua Fed pada simposium tahun lalu di Jackson Hole. Pidato tersebut tidak memberikan sedikit hiburan bagi mereka yang berharap bank sentral akan menyetujui penurunan suku bunga pada tahun 2024.

Bagi sebagian investor, pandangan tersebut juga memperkuat kekhawatiran atas risiko imbal hasil yang lebih tinggi pada akhirnya akan membebani pertumbuhan ekonomi yang kuat dan membawa potensi penurunan. Meskipun sebagian besar percaya bahwa AS kemungkinan besar akan terhindar dari resesi pada tahun 2023.

“Risiko resesi masih ada pada tahun 2024. Dan oleh karena itu kami ingin… pastikan kita memiliki hutang korporasi yang berada dalam posisi yang baik untuk mempertahankan penurunan,” kata Cindy Beaulieu, direktur pelaksana dan manajer portofolio dari Conning, yang mengelola $205 miliar.

“Jenis perdagangan seperti itu penting saat ini dibandingkan mencoba mengambil risiko kredit tambahan,” katanya.

“Powell tampaknya mengulur waktu dan menunggu lebih banyak data sehingga mereka dapat mempersiapkan diri untuk melanjutkan jalur soft landing,” kata Anders Persson, kepala investasi, pendapatan tetap global, dari Nuveen.

Beberapa investor khawatir bahwa suku bunga yang lebih tinggi dapat membebani pertumbuhan dan meningkatkan kemungkinan resesi tahun depan. Skenario seperti itu, secara teori, akan memaksa The Fed untuk menurunkan suku bunga sehingga menurunkan imbal hasil obligasi.

“Prospek soft landing lebih rendah setelah hari ini,” kata Mike Sewell, manajer portofolio dari T. Rowe Price, yang memperkirakan akan menambah obligasi jangka panjang pada kuartal keempat karena perekonomian AS mulai melemah.

“Kami menunggu kondisi keuangan retak,” katanya.

Pedagang dana berjangka Fed memperkirakan total penurunan suku bunga sebesar hampir 100bps pada tahun depan. Secara kasar tidak berubah dari perkiraan sebelum pidato Powell. Namun penurunan suku bunga pertama diundur ke bulan Juni dari bulan Mei.

Yang pasti, bertaruh melawan perekonomian AS merupakan upaya yang berisiko tahun ini. Banyak bank telah membatalkan seruan resesi tahun 2023 dalam beberapa bulan terakhir. Sementara taruhan pada ketahanan ekonomi telah membantu mendorong kenaikan 15% pada S&P500 hingga saat ini.

Pada saat yang sama, banyak investor tampak yakin bahwa imbal hasil akan tetap tinggi untuk saat ini.

Taruhan bearish dana lindung nilai pada obligasi AS dua tahun. Treasury berjangka naik ke level tertinggi setidaknya sejak tahun 1990 dalam pekan yang berakhir pada Agustus 22, menurut data Komisi Perdagangan Berjangka Komoditi pada hari Jumat. Meskipun mereka memangkas net-short pada obligasi berjangka 10 tahun.

“Pasar sangat terbatas,” kata Josh Emanuel, kepala investasi dari perusahaan manajemen investasi Wilshire.

Namun meski masih ada risiko bahwa imbal hasil obligasi jangka panjang bisa naik lebih tinggi, dia ingin memperpanjang durasi portofolionya. “Kami secara teknis netral hari ini, namun menjadi semakin bullish pada Treasury jangka panjang.”

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Sejak mengambil alih posisi ketua Federal Reserve pada tahun 2018, Jerome Powell telah menggunakan pidato tahunannya di pertemuan Jackson Hole untuk mendorong agenda kebijakan yang berjalan dari satu ujung lapangan ke ujung lainnya.

Pada tahun ini, banyak yang memperkirakan pemimpin bank sentral tersebut akan mengubah pendiriannya sehingga bisa melakukan upaya yang cukup banyak untuk menjelaskan ke publik.

Dengan melambatnya inflasi dan kondisi perekonomian yang masih kuat, Powell mungkin merasa tidak terlalu perlu memberikan panduan kepada masyarakat dan pasar keuangan, dan malah lebih memilih sikap “call-’em-as-we-see-em” (sebagaimana yang kita lihat-red) terhadap kebijakan moneter.

“Saya hanya berpikir dia akan memainkan peran ini semaksimal mungkin,” kata Joseph LaVorgna, kepala ekonom dari SMBC Nikko Securities America. “Itu hanya memberinya lebih banyak pilihan. Dia tidak ingin membuatnya terpojok.”

Jika Powell benar-benar mengambil strategi non-komitmen. Hal ini akan menempatkan pidatonya di tengah-tengah, misalnya, pernyataan yang sangat agresif dan singkat. Pada tahun 2022 yang memperingatkan akan kenaikan suku bunga dan kesulitan perekonomian di masa depan, dan pengumuman pada tahun 2020 tentang kerangka kerja baru yang akan menjadi kerangka kerja baru bagi Powell. The Fed akan menunda kenaikan suku bunga sampai mereka mencapai lapangan kerja yang penuh dan inklusif.

Pidatonya akan dimulai hari Jumat sekitar pukul 21:05 WIB.

Meskipun ada antisipasi terhadap Powell yang berhati-hati, pasar pada hari Kamis bersiap menghadapi kejutan yang tidak menyenangkan, dengan aksi jual saham dan imbal hasil Treasury naik. Pidato tahun lalu juga menampilkan antisipasi suram dan sambutan buruk terhadap S&P 500 turun 2% dalam lima hari perdagangan sebelum pidato dan turun 5.5% dalam lima hari setelahnya, menurut DataTrek Research.

Namun, kebimbangan satu hari di Wall Street sepertinya tidak akan menggoyahkan Powell dalam menyampaikan pesan yang dia inginkannya.

“Saya tidak tahu seberapa hawkishnya dia mengingat fakta bahwa suku bunga dana jelas berada dalam wilayah yang membatasi berdasarkan definisi mereka. Dan fakta bahwa pasar akhirnya percaya pada perkiraan The Fed bahwa penurunan suku bunga tidak akan terjadi sampai sekitar pertengahan tahun. Atau paruh kedua tahun depan,” kata LaVorgna, yang merupakan kepala ekonom Dewan Ekonomi Nasional di bawah mantan Presiden Donald Trump.

“Jadi bukan berarti The Fed harus melawan narasi pasar yang menginginkan pelonggaran moneter dalam waktu dekat, seperti yang telah terjadi selama 12 bulan terakhir,” tambahnya.

Memang benar, pasar tampaknya akhirnya menerima gagasan bahwa The Fed telah berusaha keras melawan inflasi dan tidak akan mulai mundur sampai mereka melihat bukti yang lebih meyakinkan bahwa serentetan berita positif mengenai harga-harga baru-baru ini mempunyai pengaruh.

Namun Powell harus menghadapi tantangan, meyakinkan pasar bahwa The Fed tidak akan mengulangi kesalahan masa lalunya terkait inflasi. Dan tidak menekan kasus ini terlalu keras. Dan membawa perekonomian ke dalam kondisi yang tampaknya merupakan resesi yang dapat terhindari.

“Dia harus menyatakan bahwa The Fed akan menyelesaikan tugasnya. Faktanya adalah, ini tentang kredibilitas mereka. Ini tentang warisannya,” kata Quincy Krosby, kepala strategi global dari LPL Financial. “Dia mungkin ingin bersikap sedikit lebih hawkish daripada netral. Tapi dia tidak akan mewujudkan apa yang dia sampaikan tahun lalu. Pasar sudah menerima memo tersebut.”

Hal ini mungkin lebih mudah diucapkan daripada dilakukan. Inflasi telah turun ke kisaran 3%-4%. Namun terdapat beberapa tanda bahwa perlambatan tersebut dapat teratasi.

Harga energi telah meningkat sepanjang musim panas. Dan beberapa faktor yang membantu menurunkan angka inflasi, seperti penyesuaian statistik untuk biaya asuransi layanan kesehatan, mulai memudar. Pelacak inflasi The Fed di Cleveland memperkirakan angka inflasi bulan Agustus akan menunjukkan lonjakan yang nyata. Imbal hasil obligasi telah melonjak akhir-akhir ini. Sebuah respons yang setidaknya sebagian dapat mengindikasikan antisipasi lonjakan inflasi.

Pada saat yang sama, konsumen semakin merasakan kepedihan. Total hutang kartu kredit telah melampaui $1 triliun untuk pertama kalinya. Dan Bank Sentral San Francisco baru-baru ini menyatakan bahwa kelebihan tabungan yang dikumpulkan konsumen dari pembayaran transfer pemerintah akan habis dalam beberapa bulan.

Bahkan ketika upah pekerja meningkat secara riil, inflasi masih menjadi beban.

“Ketika semua sudah dikatakan dan dilakukan, jika kita tidak mengendalikan inflasi, seberapa jauh upah tersebut akan berdampak? Dengan kartu kredit mereka, dengan makanan, dengan energi,” kata Krosby. “Itulah dilemanya. Dia telah dimasukkan ke dalam perangkap politik.”

Powell memimpin The Fed yang sebagian besar cenderung mempertahankan suku bunga tetap tinggi. Meskipun ada kemungkinan penurunan suku bunga pada tahun depan.

Presiden Fed Philadelphia Patrick Harker termasuk di antara mereka yang berpendapat bahwa The Fed telah berbuat cukup banyak saat ini.

“Apa yang saya dengar dengan jelas dan jelas selama perjalanan musim panas saya adalah, ‘Tolong, kenaikan Anda sangat cepat. Kita perlu menyerapnya. Kita perlu meluangkan waktu untuk mencari tahu,’” kata Harker kepada Steve Liesman dari CNBC dalam sebuah wawancara. “Dan Anda mendengarnya dengan jelas dari bank-bank komunitas. Namun kami juga mendengarnya dari para pemimpin bisnis. Biarkan kami menyerap apa yang telah Anda lakukan sebelum Anda berbuat lebih banyak.”

Meskipun godaan bagi The Fed saat ini mungkin adalah memberi sinyal bahwa pihaknya telah memenangkan perang inflasi. Tetapi banyak pelaku pasar berpendapat bahwa hal tersebut tidak bijaksana.

“Anda pasti gila jika memasang spanduk misi tercapai pada saat ini. Dan dia tidak akan melakukannya, Tapi saya tidak melihat perlunya dia mengejutkan para hawkish,” kata Krishna Guha, kepala global kebijakan dan strategi bank sentral untuk Evercore ISI.

Beberapa orang di Wall Street berpikir Powell dapat mengatasi prospek suku bunganya bukan dalam beberapa bulan ke depan. Tetapi dalam jangka panjang. Secara khusus, mereka mencari panduan mengenai tingkat tarif alamiah yang tidak membatasi atau merangsang, nilai “r-star (r*)” yang dia utarakan dalam presentasi pertamanya di Jackson Hole pada tahun 2018.

Namun, peluang Powell untuk menjawab r-star tampaknya tidak besar.

“Ada semacam kekhawatiran umum bahwa Powell mungkin akan terkejut dengan sikap hawkishnya. Kecemasan ini lebih disebabkan oleh apa yang akan dia katakan seputar r-star dan penerapan tingkat normal baru yang tinggi dibandingkan dengan bagaimana dia akan menggambarkan pedoman jangka pendeknya,” kata Guha. “Tidak ada keuntungan yang jelas baginya dalam menerima gagasan r-star yang lebih tinggi pada saat ini. Saya pikir dia ingin menghindari membuat keputusan yang kuat mengenai hal itu.”

Faktanya, Powell kemungkinan akan menghindari melakukan seruan besar apa pun.

“Pada saat ketua harus mengambil kemenangan di Jackson Hole, dia malah cenderung lebih muram dalam penilaiannya,” kata Michael Arone, kepala strategi investasi dari US SPDR Business State Street.

“The Fed sepertinya tidak yakin inflasi telah dikalahkan,” kata Arone dalam sebuah catatan. “Akibatnya, tidak akan ada penutupan di Jackson Hole. Sebaliknya, investor akan mengharapkan pembicaraan yang lebih keras dari Ketua Powell bahwa The Fed lebih berkomitmen untuk mengalahkan inflasi.”

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Bank of England kini diperkirakan hanya akan menaikkan suku bunganya satu kali lagi, menjadikannya 5.50% pada 21 September. Meskipun sebagian besar ekonom yang Reuters survey masih memperkirakan suku bunga akan naik lebih tinggi lagi di tahun ini.

Meskipun bank sentral besar lainnya telah mengindikasikan atau sudah melakukan untuk menghentikan kenaikan suku bunga, perjuangan BoE untuk mengendalikan inflasi masih terus berlanjut. Pasca telah terjadi kenaikan suku bunga sebanyak 14 kali berturut-turut.

Inflasi umum di Inggris turun menjadi 6.8% di bulan Juli dari 7.9% di bulan Juni. Namun masih melebihi tiga kali lipat target BoE sebesar 2% dan merupakan salah satu tingkat inflasi tertinggi di Eropa Barat.

Inflasi inti, yang tidak mencakup harga energi dan pangan dan merupakan ukuran utama pertumbuhan harga yang dipantau secara ketat oleh BoE, masih tetap kaku.

Meskipun demikian, jajak pendapat Reuters terbaru menunjukkan Suku Bunga Bank mencapai puncaknya pada 5,50%, turun dari prediksi 5,75% pada bulan Juli.

“Pertemuan bulan Agustus mulai memberi jeda. Saya pikir fakta bahwa Bank Dunia kini akhirnya mengakui kebijakannya bersifat restriktif. Sekarang sedang dalam proses untuk meyakinkan pasar bahwa suku bunga akan tetap tinggi dalam beberapa waktu,” kata James Smith dari ING.

“Hal ini tergantung pada data. Idealnya mereka ingin berhenti menaikkan suku bunga mengingat pembatasan… Pada bulan November, Federal Reserve akan melakukan kenaikan suku bunga dan kemungkinan juga Bank Sentral Eropa, jadi ini adalah risiko yang dipandang sebagai kebijakan yang paling agresif.”

Namun sekitar 88% atau 22 dari 25 responden yang menjawab pertanyaan tambahan mengatakan bahwa risiko yang lebih besar terhadap perkiraan tingkat suku bunga terminal adalah tingkat suku bunga terminal akan lebih tinggi dari perkiraan mereka. Sementara tiga sisanya mengatakan akan lebih rendah.

Semua kecuali satu dari 62 ekonom pada bulan Agustus hasil Jajak pendapat tanggal 16-23 memperkirakan suku bunga bank akan naik 25bps menjadi 5.50% bulan depan. Ada yang memperkirakan kenaikan setengah poin.

Meskipun inflasi tetap tinggi, median jajak pendapat menunjukkan bahwa kenaikan tersebut merupakan kenaikan terakhir dalam pandangan yang lebih dovish dibandingkan ekspektasi pasar keuangan sebesar 5.75% atau lebih tinggi pada akhir tahun.

Median menunjukkan suku bunga tetap bertahan setelah kenaikan pada bulan September hingga kuartal ketiga tahun depan. Walau sebagian besar minoritas 47% atau 29 dari 62 ekonom memperkirakan puncak yang lebih tinggi lagi.

Sementara 27 orang memperkirakan puncaknya sebesar 5.75%. Dua orang memperkirakan puncaknya sebesar 6.00%.

Hal ini berbeda dengan jajak pendapat bulan Juli ketika mayoritas tipis. Sekitar 51% atau 31 dari 61 peserta, memperkirakan suku bunga sebesar 5.75% atau lebih pada akhir tahun.

Para pembuat pasar bermata emas (GEMM) yang berpartisipasi dalam jajak pendapat tersebut hampir terbagi rata pada puncaknya. Delapan dari 15 mengatakan 5.50%. Sementara tujuh mengatakan 5.75%.

Di antara 48 kontributor yang berpartisipasi dalam jajak pendapat ini dan jajak pendapat bulan Juli, sembilan orang mengurangi tingkat puncaknya sebesar seperempat poin atau lebih dan lima di antaranya adalah GEMM.

Dua kontributor meningkat seperempat poin dan 37 kontributor lainnya mempertahankan prediksi tidak berubah.

Jajak pendapat yang lebih luas menunjukkan inflasi rata-rata 6.8% dan 4.7% pada kuartal ini dan berikutnya. Inflasi kemungkian tidak akan turun di bawah 2% hingga setidaknya tahun 2025.

Ketika ditanya apakah inflasi akan turun ke target BoE tanpa resesi, 16 ekonom yang menjawab terbagi antara mungkin dan tidak mungkin.

Perekonomian Inggris bisa menyusut pada kuartal ini dan berisiko jatuh ke dalam resesi. Data dari survei manajer pembelian pada hari Rabu menunjukkan penurunan output pabrik. Dengan kelemahan yang lebih luas akibat kenaikan suku bunga.

“PMI mungkin merupakan pengingat bahwa menurunkan inflasi dari dua digit menjadi hanya 2% tidak akan pernah lepas dari penderitaan. Pada kenyataannya, mereka menunjukkan bahwa risiko resesi semakin meningkat,” kata Simon Wells dari HSBC.

Perekonomian telah bergulat dengan tingginya inflasi dan biaya pinjaman namun sejauh ini berhasil mengatasi resesi. Pertumbuhan rata-rata diperkirakan sebesar 0.3% dan 0.5% pada tahun ini dan tahun depan.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Saham Nvidia naik 6% dalam perdagangan yang diperpanjang pada hari Rabu setelah pembuat chip tersebut mengalahkan perkiraan untuk kuartal fiskal kedua dan mengeluarkan panduan optimis untuk periode saat ini.

Berikut kinerja perusahaan pada kuartal yang berakhir 30 Juli:

Penghasilan: $2.70 per saham yang telah disesuaikan. Sebagai perbandingan $2.09 per saham yang Refinitiv estimasikan.

Pendapatan: $13.51 miliar versus $11.22 miliar yang Refinitiv estimasikan.

Nvidia memperkirakan pendapatan fiskal kuartal ketiga sekitar $16 miliar, lebih tinggi dari perkiraan Refinitiv sebesar $12.61 miliar. Panduan Nvidia menunjukkan penjualan pada kuartal saat ini akan tumbuh 170% dengan perbandingan pada periode tahun sebelumnya.

Laba bersih melonjak menjadi $6.19 miliar atau $2.48 per saham dari $656 juta atau 26 sen pada tahun sebelumnya.

Penjualan dan perkiraan Nvidia yang kuat menggarisbawahi betapa pentingnya unit pemrosesan grafis (GPU) perusahaan terhadap booming AI generatif. Chip AI A100 dan H100 Nvidia perlu untuk membangun dan menjalankan aplikasi AI seperti ChatGPT OpenAI dan layanan lain yang menerima pertanyaan teks sederhana dan merespons dengan jawaban percakapan atau gambar.

Pendapatan pada kuartal kedua meningkat dua kali lipat dari $6.7 miliar pada tahun sebelumnya dan meningkat 88% dari periode sebelumnya.

“Dunia memiliki pusat data senilai sekitar satu triliun dollar yang terpasang, di cloud, perusahaan, dan lainnya,” kata CEO Nvidia Jensen Huang. “Pusat data senilai triliunan dollar itu sedang dalam proses transisi ke komputasi dan AI generatif.”

Mengenai laporan pendapatan, kepala keuangan Colette Kress mengatakan perusahaannya tidak akan langsung terpengaruh oleh usulan pembatasan ekspor chip oleh pemerintahan Biden.

“Mengingat kuatnya permintaan produk kami di seluruh dunia, kami tidak mengantisipasi bahwa pembatasan ekspor tambahan pada GPU pusat data kami. Jika diterapkan, akan berdampak signifikan terhadap hasil keuangan kami,” kata Kress.

Bahkan sebelum laporan pada hari Rabu, harga saham Nvidia telah naik lebih dari tiga kali lipat pada tahun ini. Hal ini menjadikannya sebagai saham terbaik di S&P 500. Harga sahamnya melonjak menjadi sekitar $500 setelah penutupan. Menandakan sebuah level yang akan menjadi rekor jika penutupan pada hari Kamis. Penutupan tertinggi sebelumnya adalah $474.94 pada 18 Juli.

Kinerja Nvidia terdorong oleh bisnis pusat datanya. Yang mencakup chip AI, sebagai penyedia layanan cloud, dan perusahaan internet konsumen besar seperti Alphabet, Amazon dan Meta mengambil prosesor generasi berikutnya. Perusahaan melaporkan pendapatan $10.32 miliar untuk grup tersebut, naik 171% dari tahun ke tahun dan di atas perkiraan $8.03 miliar, menurut StreetAccount.

Nvidia menambahkan bahwa penyesuaian margin kotornya akan meningkat 25.3 poin persentase menjadi 71.2% karena pertumbuhan penjualan pusat data yang menghasilkan keuntungan.

Divisi game, yang dulunya merupakan bisnis inti Nvidia, mengalami peningkatan pendapatan sebesar 22% dari tahun sebelumnya menjadi $2.49 miliar. Hal ini melampaui perkiraan rata-rata $2.38 miliar.

Nvidia juga membuat chip untuk aplikasi grafis kelas atas. Bisnis itu menyusut 24% dari tahun ke tahun menjadi $379 juta. Perusahaan melaporkan pendapatan otomotif sebesar $253 juta, naik 15% dari tahun sebelumnya.

Nvidia mengatakan dewan direksinya mengizinkan pembelian kembali saham senilai $25 miliar setelah perusahaan membeli saham senilai $3.28 miliar selama kuartal tersebut.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Semakin banyak peristiwa cuaca ekstrem yang terdorong oleh iklim berdampak buruk pada rute pengiriman pangan utama dunia dan El Niño dapat memperburuk keadaan.

El Niño atau ‘anak kecil’ dalam bahasa Spanyol, menandai pemanasan yang tidak biasa pada permukaan air di Samudera Pasifik tengah dan timur yang tropis. Ini adalah pola iklim alami yang terjadi rata-rata setiap dua hingga tujuh tahun.

Efek El Niño cenderung memuncak pada bulan Desember. Tetapi dampak penuhnya biasanya membutuhkan waktu untuk menyebar ke seluruh dunia. Keterlambatan inilah yang membuat para forcaster percaya bahwa tahun 2024 bisa menjadi tahun pertama saat umat manusia melampaui ambang batas iklim utama sebesar 1.5 derajat Celcius. Suhu rata-rata global pada tahun 2022 lebih hangat 1.1 derajat Celcius jika dibandingkan dengan akhir abad ke-19.

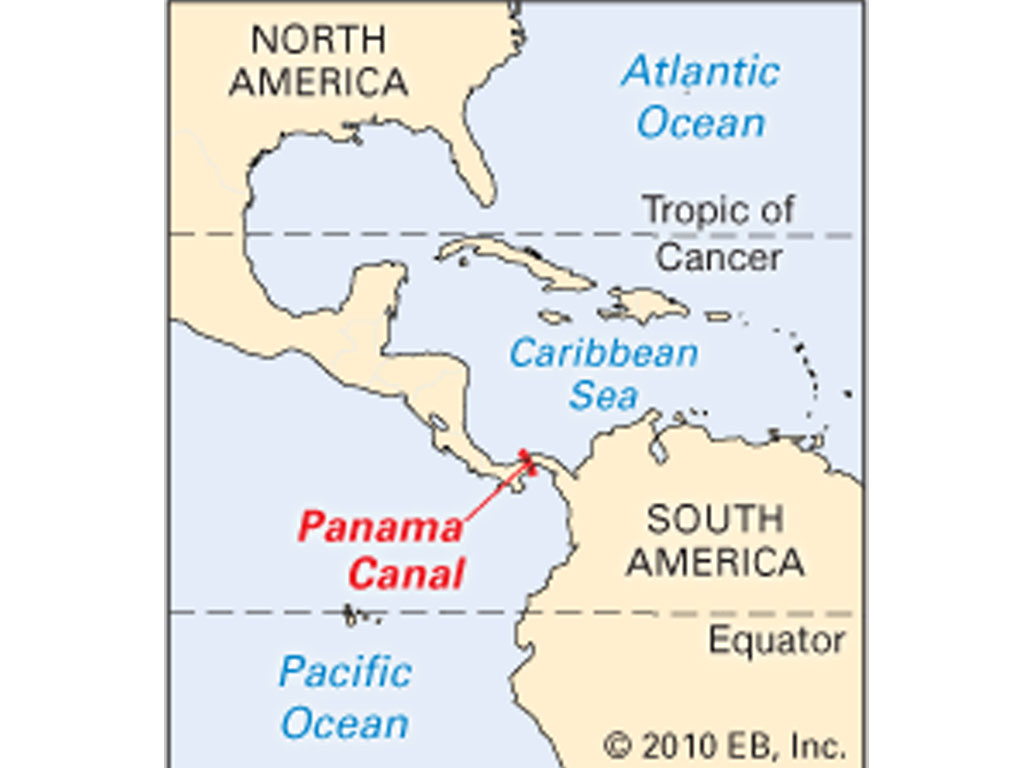

Di Panama yang mengalami kekeringan. Tingkat air yang rendah telah mendorong negara Amerika Tengah itu mengurangi jumlah kapal yang melewati Terusan Panama yang sangat penting.

Pembatasan tersebut telah menciptakan kemacetan kapal yang menunggu untuk melintasi rute tersebut. Banyak perusahaan suka karena dapat memangkas waktu tempuh antara samudra Atlantik dan Pasifik.

Otoritas Terusan Panama, yang mengelola jalur air tersebut, mengatakan awal bulan ini bahwa tindakan itu diperlukan. Hal ini karena tantangan yang belum pernah terjadi sebelumnya. Dia menambahkan bahwa parahnya kekeringan tahun ini tidak ada sejarah sebelumnya.

Tumpukan Terusan Panama terjadi tak lama setelah badan cuaca PBB menyatakan permulaan El Niño. Yang kemungkinan akan membuka jalan bagi lonjakan suhu global dan kondisi cuaca ekstrem.

Peter Sands, kepala analis dri platform pembandingan tarif angkutan udara dan laut Xeneta, mengatakan chokepoint maritim ada di semua tempat. Tetapi biasanya hanya peristiwa bencana seperti obstruksi Terusan Suez 2021 yang cenderung mengungkap kerapuhan model pengiriman.

“Saya pikir pengiriman global seperti sektor tak terlihat terbesar di dunia,” kata Sands kepada CNBC melalui konferensi video. “Kita semua bergantung pada jasa dan barang yang diangkut melalui laut. Tapi kita hampir tidak pernah memikirkan bagaimana barang-barang itu bisa sampai ke rak kecuali ada sesuatu yang tidak beres.”

The Ever Given, salah satu kapal kontainer terbesar di dunia, kandas selama hampir seminggu di bulan Maret 2021 saat menghadapi angin kencang. Penghalang menghentikan semua lalu lintas di salah satu rute perdagangan tersibuk di dunia, menyebabkan gangguan besar-besaran antara Eropa, Asia, dan Timur Tengah.

Sejak saat itu, para analis memperingatkan bahwa cuaca ekstrem yang terdorong oleh krisis iklim dapat meningkatkan frekuensi peristiwa mirip Ever Given. Yakni potensi konsekuensi yang luas terhadap rantai pasokan, ketahanan pangan, dan ekonomi regional.

Mengatasi penundaan yang sangat lama di Terusan Panama, Sands mengatakan bahwa sementara para pejabat sebelumnya telah memberlakukan pembatasan pada kapal karena tingkat air yang rendah. Dengan timbulnya El Nino dapat memperburuk masalah.

“Apa yang kita lihat saat ini mungkin hanyalah permulaan dari hidangan utama yang akan disajikan tahun depan. Karena bisa menjadi kekeringan yang lebih parah. Saat kita mencapai paruh pertama tahun 2024,” kata Sands, mengutip dampak dari El Niño.

“Saat ini, kami tidak melihat bahwa pengisian permukaan air yang terjadi pada tahun normal. Jadi, ini benar-benar merupakan potensi bencana,” tambahnya.

Raksasa pelayaran asal Denmark, Maersk, mengatakan pihaknya sebagian besar tidak terpengaruh oleh penundaan Terusan Panama. Meskipun pihaknya memperingatkan bahwa risiko iklim terhadap rute pelayaran utama menjadi lebih umum dan berpotensi menimbulkan dampak yang parah.

“Kami benar-benar harus berurusan dengan beberapa hal ini sejak tahun 1990-an,” Lars Ostergaard Nielsen, kepala pusat operasi kapal Amerika dari Maersk. Nielsen mengatakan kepada CNBC melalui konferensi video.

“Saya pikir perbedaannya adalah mungkin menjadi lebih umum, mungkin lebih parah, jika Anda suka, dalam hal dampaknya hari ini.”

Mengacu pada tingkat air yang rendah dan pembatasan di Terusan Panama, Nielsen mengatakan kekeringan mendorong Maersk untuk memuat sekitar 2000 kontainer lebih sedikit dari biasanya untuk kapal yang sama.

Biasanya, Nielsen mengatakan kapal kontainer mungkin perlu mematuhi kedalaman maksimum 50 kaki di Terusan Panama. Pembatasan saat ini mengharuskan kapal untuk mematuhi draft 44 kaki. Hal ini memaksa kapal kontainer untuk menimbang lebih sedikit atau mengangkut lebih sedikit barang.

“Air setinggi enam kaki, itu membuat perbedaan besar,” kata Nielsen.

Sementara Terusan Panama kemungkinan menjadi salah satu rute pelayaran yang paling rentan terhadap kerentanan iklim karena dampak cuaca ekstrem.

Ketinggian air yang rendah di Sungai Rhine, jalur perdagangan penting yang melintasi Jerman melalui kota-kota Eropa ke pelabuhan Rotterdam di Belanda, juga menjadi perhatian.

Pada akhir Juli, ketinggian air di Kaub, Jerman,stasiun pengukuran di sebelah barat Frankfurt dan titik kunci untuk pengiriman melalui air telah turun ke level terendah dalam basis year-to-date.

Turunnya permukaan air di jalur air tersibuk di Eropa telah menjadi kejadian biasa dalam beberapa tahun terakhir. Oleh karenanya mempersulit kapal untuk transit dengan kapasitas dan meningkatkan biaya pengiriman.

“Di Rhine… pada dasarnya lebih banyak keputusan taktis harian karena perjalanannya singkat [dan] relatif mudah untuk menemukan alternatif sehingga Anda sebenarnya bisa mengatasinya hanya cukup terlambat dalam prosesnya,” kata Nielsen.

“Sedangkan [dengan] Terusan Panama, Anda benar-benar harus merencanakannya cukup awal karena pada saat Anda telah melintasi Pasifik, dll. Anda tidak benar-benar memiliki pilihan lain begitu Anda tiba,” tambahnya.

Broker asuransi global Marsh memperingatkan dalam penerbitan sebuah laporan akhir tahun lalu bahwa fokus yang lebih besar untuk memahami kerentanan chokepoint maritim. Hal ini mengingat meningkatnya insiden peristiwa cuaca yang mengganggu yang terdorong oleh iklim.

Dalam kasus Terusan Suez, Marsh mengutip genangan pesisir di mana permukaan laut naik cukup tinggi untuk membanjiri infrastruktur dan meningkatnya kemungkinan panas ekstrem sebagai risiko fisik yang hanya akan diperparah oleh keadaan darurat iklim.

Jika salah satu dari lima saluran air utama di dunia terganggu oleh kecelakaan atau peristiwa politik, para analis dari Marsh mengatakan dampaknya akan terasa jauh melampaui rantai pasokan global. Broker tersebut mengenali lima jalur air utama tersebut. Yakni: Terusan Suez dan Panama. Selat Malaka antara Indonesia dan Malaysia. Selat Hormuz antara Iran dan Oman, dan Bab-el-Mandeb antara Djibouti dan Yaman.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Harga minyak terpantau berada dalam kisaran yang ketat pada hari Selasa setelah awal minggu yang lemah karena investor mempertimbangkan prospek melemahnya permintaan China paska penurunan suku bunga yang mengecewakan. Sementara juga menunggu sinyal lebih lanjut mengenai kebijakan moneter AS.

Prospek pasar yang lebih ketat tahun ini karena penurunan produksi yang tajam oleh Arab Saudi dan Rusia. Namun masih membuat perdagangan harga minyak mentah mendekati level terkuatnya pada tahun 2023.

Namun harga-harga sebagian besar telah kehilangan momentum kenaikan yang terlihat selama tujuh minggu terakhir. Hal ini karena keraguan terhadap permintaan China dan ketakutan akan kenaikan lebih lanjut suku bunga AS melemahkan sentimen.

Penguatan dollar juga membebani harga minyak, meskipun greenback mundur sedikit dari tertinggi dua bulan selama dua sesi terakhir.

Minyak berjangka Brent stabil di $84.48 per barel. Sementara minyak mentah berjangka West Texas Intermediate datar di $80.17 per barel pada pukul 20:28 ET (00:28 GMT). Kedua kontrak tersebut menandai kerugian mingguan pertama mereka dalam delapan minggu terakhir.

Kekhawatiran atas melambatnya permintaan China merupakan beban terbesar pada harga minyak pada minggu ini setelah Bank Rakyat (People’s Bank) memangkas suku bunga utama pinjamannya dengan margin yang lebih kecil dari perkiraan.

Langkah ini menunjukkan berkurangnya stimulus moneter bagi negara importir minyak terbesar di dunia tersebut. Hal ini karena negara tersebut sedang bergulat dengan perlambatan pertumbuhan ekonomi yang parah tahun ini.

Sementara China telah membeli minyak mendekati tingkat rekor sepanjang paruh pertama tahun 2023. Namun selera minyak mentahnya sekarang kemungkinan akan melambat hingga sisa tahun ini karena permintaan bahan bakar berjuang dan pertumbuhan ekonomi gagal meningkat. Negara ini juga mempunyai persediaan minyak mentah dalam jumlah besar sehingga impor minyaknya akan terbatas.

Impor minyak China turun tajam pada bulan Juli, menurut data terbaru.

Banyak indikator lemah dari negara tersebut kini telah menimbulkan lebih banyak pertanyaan atas perkiraan bahwa hal itu akan mendorong permintaan minyak mentah ke rekor tertinggi tahun ini. Seiring dengan sikap yang masih bimbang dari Organisasi Negara Pengekspor Minyak.

Kekhawatiran suku bunga AS meningkat menjelang Jackson Hole. Penguatan dollar baru-baru ini juga membebani harga minyak. Oleh karenanya pasar semakin waspada terhadap sinyal kebijakan moneter dari Simposium Jackson Hole akhir pekan ini.

Ketua Federal Reserve Jerome Powell diperkirakan berpotensi menandai era suku bunga yang lebih tinggi, mengingat konsumsi AS tetap kuat dan inflasi tetap kaku.

Pasar khawatir bahwa suku bunga AS yang lebih tinggi berpotensi mengganggu permintaan minyak di konsumen bahan bakar terbesar dunia, terutama karena musim panas yang padat permintaan akan segera berakhir.

Gagasan ini mendorong dollar dalam beberapa pekan terakhir, membuat minyak mentah lebih mahal bagi pembeli internasional.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Dollar memulai pijakan yang kuat pada hari Senin, setelah kenaikan lima minggu berturut-turut. Hal ini karena investor melihat ke simposium Jackson Hole Federal Reserve untuk panduan tentang di mana suku bunga mungkin menetap ketika ‘debu dari siklus kenaikan’ ini hilang.

Dollar memperoleh keuntungan sebesar 0.7% pada euro minggu lalu, naik tipis pada yen dan melonjak lebih dari 1% pada mata uang antipodean karena imbal hasil Treasury AS melompat untuk mengantisipasi suku bunga tetap lebih tinggi lebih lama.

Pada awal perdagangan sesi Asia, dollar Australia pada $0.6402 dan dollar Selandia Baru pada $0.5913 sedikit lebih rendah dan secara tidak nyaman mendekati posisi terendah sembilan bulan minggu lalu setelah penurunan suku bunga di China mengecewakan ekspektasi pasar.

China memangkas suku bunga pinjaman acuan satu tahun sebesar 10bp dan membiarkan suku bunga lima tahun tidak berubah. Hal ini bertentangan dengan ekspektasi ekonom untuk pemotongan 15bp untuk keduanya.

Yuan meluncur ke sisi lemah 7.3 per dollar. Meskipun bank sentral memperbaiki kisaran perdagangannya. Terakhir diperdagangkan di 7.3011. Meskipun sejauh ini bertahan dari posisi terendah minggu lalu di luar 7.31. Karena hal itu telah membawa bank-bank negara ke pasar spot di sesi London dan New York sebagai pembeli.

Mata uang antipodean sering berfungsi sebagai proksi likuid untuk yuan karena ekspor kawasan itu ke China.

“Dollar Australia akan terus berkinerja buruk minggu ini dalam pandangan kami,” kata ahli strategi dari Commonwealth Bank of Australia (OTC:CMWAY) dalam sebuah catatan kepada klien.

“Kami menganggap ada risiko yang berkembang bahwa Aussie turun di bawah $0.60 sebelum akhir tahun. Kemungkinan akan dibutuhkan paket stimulus China yang besar yang berfokus pada belanja infrastruktur intensif komoditas untuk membalikkan tren turun.”

Seperti yuan, yen juga dalam pengawasan intervensi, telah jatuh ke level yang diinjak otoritas tahun lalu. Itu stabil di 145.19 per dollar pada awal perdagangan.

Euro bertahan di $1.0871. Sterling melayang di $1.2738. Franc Swiss tepat di atas level terendah enam minggu pada minggu lalu di 0.8817 per dollar.

Selain menunggu berita stimulus di China, simposium Jackson Hole yang akan datang di mana ketua Fed Jerome Powell akan berbicara pada hari Jumat. Hal ini merupakan fokus utama pasar dan dapat menentukan arah untuk imbal hasil AS.

Imbal hasil sepuluh tahun naik 14bp untuk minggu ini dan menyentuh level tertinggi 10 bulan di 4.328%. Sedikit lebih tinggi dari level tertinggi 15 tahun. Imbal hasil tiga puluh tahun naik hampir 11bp ke level tertinggi dalam lebih dari satu dekade.

Tema pertemuan tahunan di Wyoming tahun ini adalah “pergeseran struktural dalam ekonomi global”.

“Dua hal yang mungkin muncul adalah: suku bunga sangat rendah selama beberapa dekade yang mendapat dukungan dari inflasi sangat rendah, mungkin akan berakhir,” kata Vishnu Varathan, kepala ekonomi dan strategi dari Mizuho Bank di Singapura.

“Dan para pembuat kebijakan global mungkin lebih memilih untuk mempertahankan suku bunga riil yang terbatas untuk sementara waktu sehingga menjaga risiko dari inflasi yang bergejolak tetap hidup.”

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – China memangkas suku bunga pinjaman acuan satu tahun pada hari Senin karena pihak berwenang berusaha meningkatkan upaya merangsang permintaan kredit. Tetapi hal ini mengejutkan pasar karena sebelumnya tetap mempertahankan suku bunga lima tahun tidak berubah di tengah kekhawatiran yang lebih luas tentang pelemahan mata uang yang cepat.

Pemulihan di ekonomi terbesar kedua di dunia telah kehilangan tenaga karena kemerosotan properti yang memburuk, belanja konsumen yang lemah dan jatuhnya pertumbuhan kredit, menambah kasus bagi otoritas untuk merilis lebih banyak stimulus kebijakan.

“Namun, tekanan ke bawah pada yuan berarti Beijing memiliki ruang terbatas untuk pelonggaran moneter yang lebih dalam,” kata para analis, karena semakin melebarnya perbedaan imbal hasil China dengan negara ekonomi utama lainnya dapat memicu aksi jual yuan dan pelarian modal.

Suku bunga dasar pinjaman (LPR) satu tahun turun sebesar 10 basis poin menjadi 3.45% dari sebelumnya 3.55%. Sedangkan LPR lima tahun tetap di 4.20%.

Dalam jajak pendapat Reuters dari 35 pengamat pasar, semua peserta memperkirakan pemotongan kedua suku bunga. Pemotongan 10bp dalam tingkat satu tahun lebih kecil dari pemotongan 15bp yang diperkirakan oleh sebagian besar responden jajak pendapat.

“Mungkin China membatasi ukuran dan ruang lingkup penurunan suku bunga karena mereka khawatir tentang tekanan ke bawah pada yuan,” kata Masayuki Kichikawa, kepala strategi makro di Sumitomo Mitsui (NYSE:SMFG) DS Asset Management.

“Otoritas China peduli dengan stabilitas pasar mata uang.”

Sebagian besar pinjaman baru dan terhutang di China berdasarkan pada LPR satu tahun. Sedangkan tingkat lima tahun memengaruhi harga hipotek. China memotong kedua LPR pada bulan Juni untuk meningkatkan perekonomian.

Yuan dalam negeri melemah pada awal perdagangan menjadi 7.3078 per dollar. Bila dibandingkan dengan penutupan sebelumnya di 7.2855. Sementara indeks benchmark Shanghai Composite dan indeks CSI 300 blue-chip juga turun.

Yuan telah kehilangan hampir 6% terhadap dollar sepanjang tahun ini menjadi salah satu mata uang Asia dengan kinerja terburuk.

Pengurangan LPR satu tahun terjadi setelah PBOC secara tak terduga menurunkan suku bunga kebijakan jangka menengahnya minggu lalu.

Tingkat fasilitas pinjaman jangka menengah (MLF) berfungsi sebagai panduan untuk LPR. Sehingga pembacaan secara luas oleh pasar sebagai pendahulu untuk perubahan tolok ukur pinjaman di masa depan.

Bank sentral China juga telah berjanji untuk menjaga likuiditas cukup dan kebijakannya “tepat dan kuat” untuk mendukung pemulihan ekonomi, di tengah meningkatnya tantangan, menurut laporan implementasi kebijakan moneter kuartal kedua.

Tetapi tenor lima tahun yang stabil membuat banyak pedagang dan analis menjadi lengah. Karena beberapa analisa memperkirakan sektor properti yang bermasalah. Hal ini dapat meningkatnya risiko gagal bayar di beberapa pengembang yang akan menyebabkan pemotongan yang lebih dalam pada tolok ukur.

“Kami menafsirkan status quo LPR lima tahun adalah sinyal bahwa bank-bank China enggan memangkas suku bunga dengan mengorbankan margin perbedaan suku bunga,” kata Ken Cheung, kepala strategi FX Asia dari Mizuho Bank.

“Ini menandai masalah efektivitas panduan kebijakan PBOC yang masuk ke pasar. Sepertinya otoritas China mungkin kekurangan alat yang efektif untuk merangsang sektor properti dan ekonomi melalui pelonggaran moneter.”

Cheung menambahkan bahwa hasil tingkat tak terduga harus “negatif terhadap prospek pertumbuhan China dan nilai tukar yuan”.

Bank sentral mengatakan dalam sebuah pernyataan pada hari Minggu bahwa akan mengoptimalkan kebijakan kredit untuk sektor properti. Tetapi juga mengoordinasikan dukungan keuangan untuk menyelesaikan masalah hutang pemerintah daerah.

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.

Broker Lokal – Harga minyak turun di awal perdagangan Asia pada hari Kamis setelah mencapai tertinggi baru di sesi sebelumnya karena kekhawatiran tentang ekonomi China, mengimbangi dampak positif dari penurunan tajam stok bahan bakar AS dan pengurangan produksi Saudi dan Rusia.

Minyak mentah Brent turun 20 sen, atau 0.2% menjadi $87.35 per barel pada 00:06 GMT setelah mencapai level tertinggi sejak 27 Januari di sesi sebelumnya.

Minyak mentah West Texas Intermediate (WTI) turun 23 sen atau 0.3% menjadi $84.17 setelah mencapai level tertinggi sejak November 2022.

Data Cina pada hari Selasa menunjukkan impor minyak mentah pada bulan Juli turun 18.8% dari bulan sebelumnya ke tingkat harian terendah sejak Januari.

Sektor konsumen China juga jatuh ke dalam deflasi dan harga factory-gate memperpanjang penurunan pada Juli. Hal ini karena ekonomi terbesar kedua di dunia itu berjuang untuk menghidupkan kembali permintaan.

Namun, harga mendapat dukungan dari data pemerintah pada hari Rabu. Yang menunjukkan bahwa stok bensin AS turun 2.7 juta barel pekan lalu. Sementara persediaan sulingan, termasuk solar dan minyak pemanas, turun 1.7 juta barel, dibandingkan dengan ekspektasi analis dalam jajak pendapat Reuters. Dengan hasil untuk keduanya tetap stabil.

Harga yang juga mendukung adalah rencana pengekspor utama Arab Saudi. Yakni dengan memperpanjang pemotongan produksi sukarela sebesar 1 juta barel per hari untuk satu bulan lagi termasuk September. Rusia juga mengatakan akan memangkas ekspor minyak sebesar 300,000 barel per hari pada September.

Investor juga menunggu Indeks Harga Konsumen (CPI) AS bulan Juli. Yang akan dirilis pada hari Kamis, yang diperkirakan akan menunjukkan sedikit percepatan dari tahun ke tahun.

Perusahaan jasa minyak Baker Hughes mengatakan jumlah rig AS mencapai 525 selama seminggu hingga 4 Agustus. Sudah turun dari level tertinggi 2023 sebesar 623 yang tercatat selama seminggu hingga 13 Januari.

Dalam perkiraan bulanan terpisah pada hari Selasa, EIA mengatakan produktivitas sumur yang lebih tinggi dari perkiraan dan kenaikan harga minyak mentah akan membantu meningkatkan produksi AS ke rekor 12.8 juta barel per hari pada tahun 2023. Sudah naik dari perkiraan sebelumnya 12.6 juta. Amerika Serikat rata-rata sekitar 11.9 juta barel per hari dalam produksi minyak tahun lalu.

“Saya tidak yakin apa yang akan para bulls minyak katakan mengenai hal ini,” kata John Kilduff, mitra di hedge fund energi New York, Again Capital. “Mereka telah mengoceh seperti rekor rusak sepanjang tahun tentang penurunan rig minyak. Namun AMDAL berjalan sebaliknya dengan perkiraan produksi minyaknya, yang sekarang telah mendapat revisi ke level tertinggi pra-pandemi.”

Untuk mengikuti rekomendasi harian, silahkan bergabung di account telegram CyberFutures @CFNewsJkt.